To tylko jedna z 4 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

Temat 6. Sprawozdania finansowe banku i ocena kondycji banku.

Podmioty zainteresowane oceną kondycji banku i ich cele:

Nadzór bankowy - ocena bezpieczeństwa sektora

Agencje ratingowe - ocena zdolności do spłacania zobowiązań

Właściciele banku i potencjalni inwestorzy - ocena efektywności zainwestowanego kapitału

Osoby zarządzające bankiem - ocena efektywności banku i poszczególnych sfer jego działalności

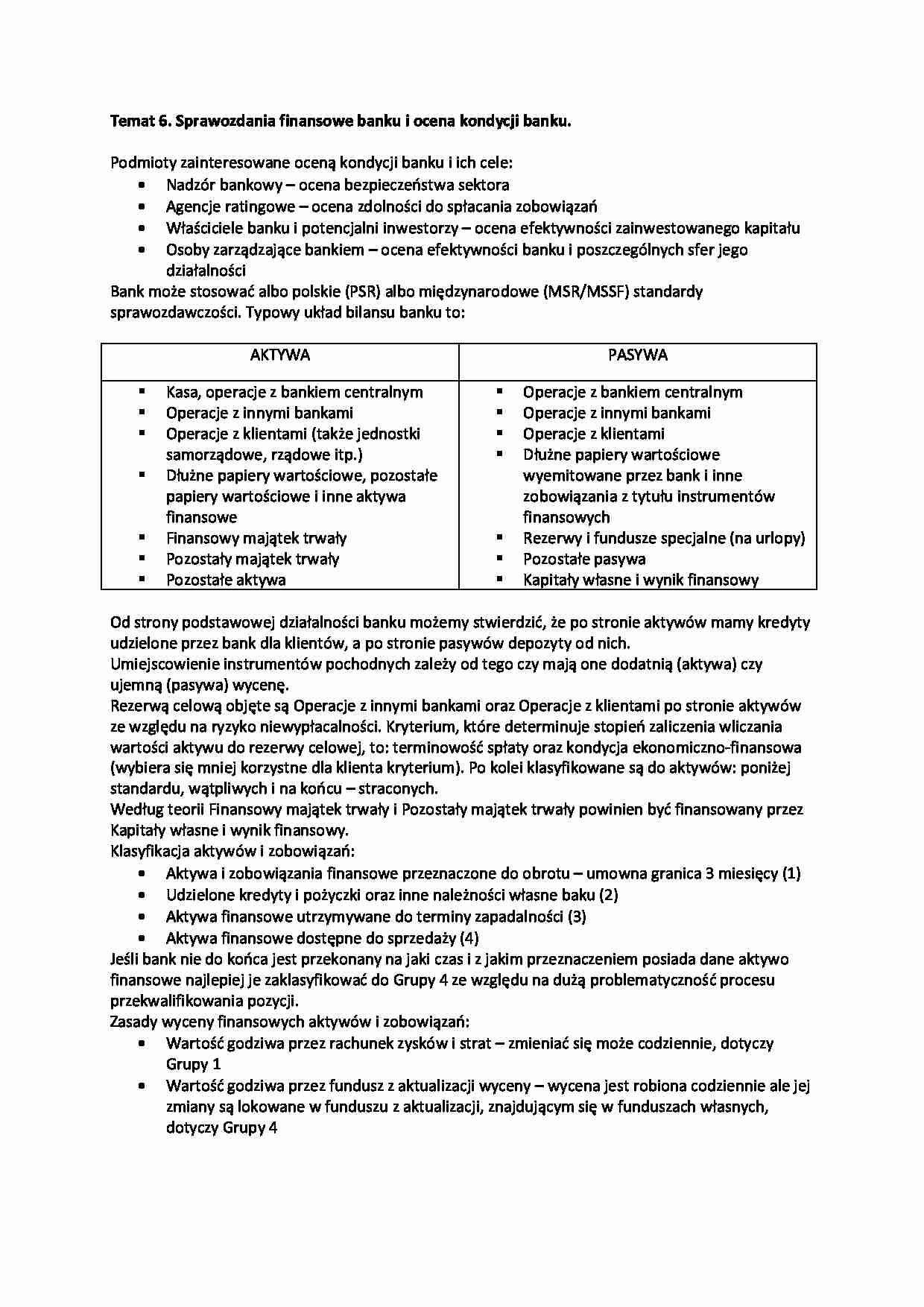

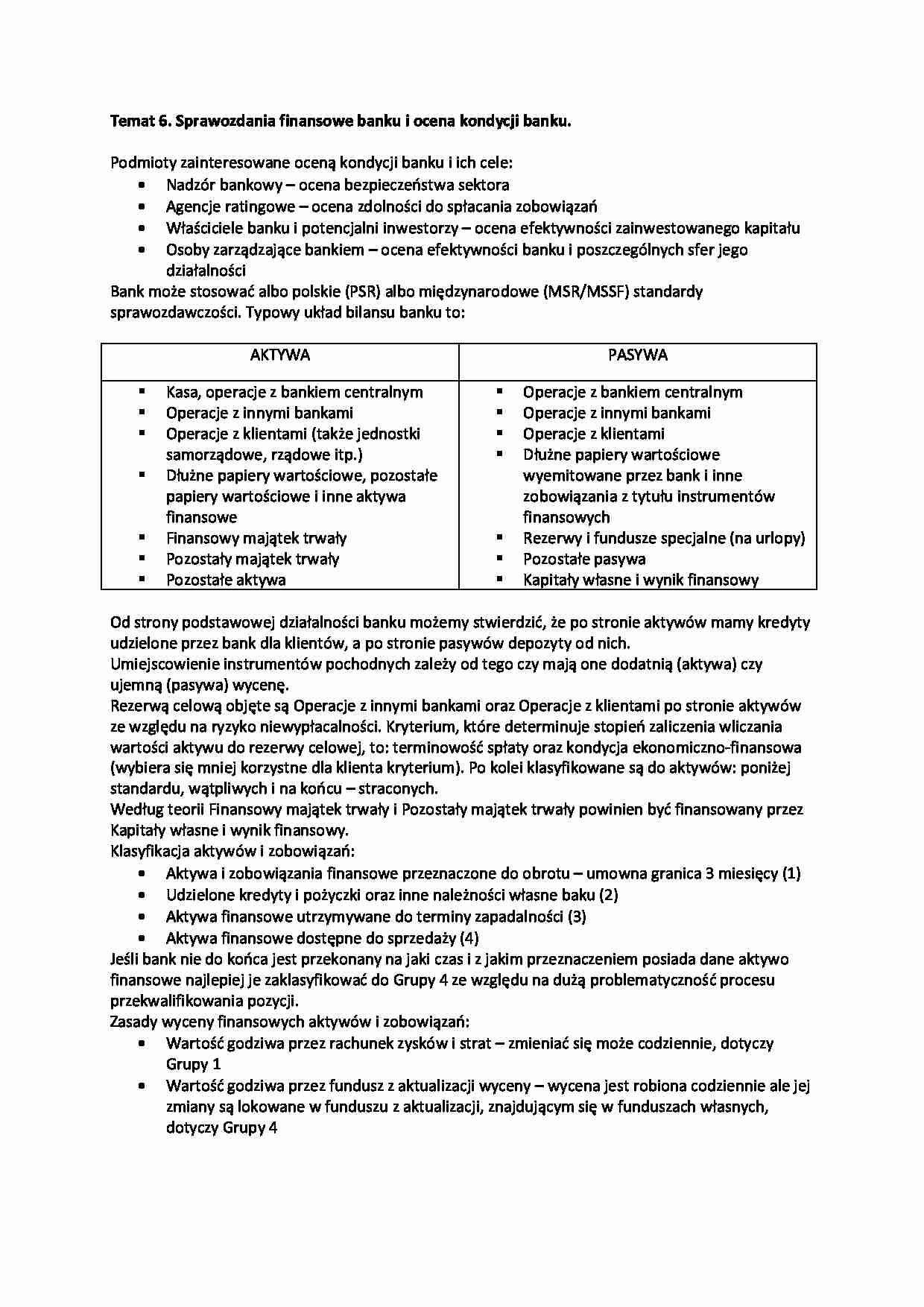

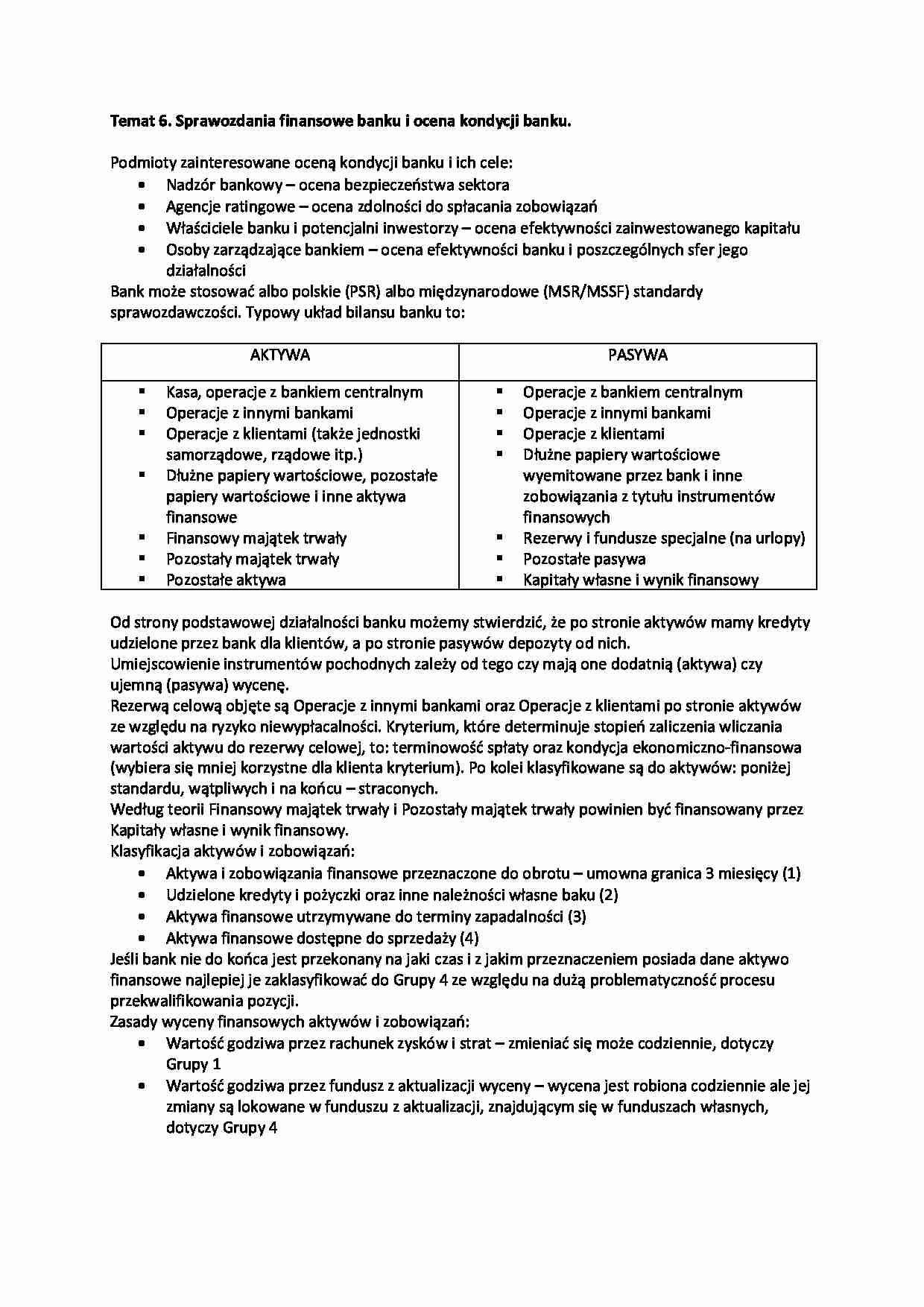

Bank może stosować albo polskie (PSR) albo międzynarodowe (MSR/MSSF) standardy sprawozdawczości. Typowy układ bilansu banku to:

AKTYWA

PASYWA

Kasa, operacje z bankiem centralnym

Operacje z innymi bankami

Operacje z klientami (także jednostki samorządowe, rządowe itp.)

Dłużne papiery wartościowe, pozostałe papiery wartościowe i inne aktywa finansowe

Finansowy majątek trwały

Pozostały majątek trwały

Pozostałe aktywa

Operacje z bankiem centralnym

Operacje z innymi bankami

Operacje z klientami

Dłużne papiery wartościowe wyemitowane przez bank i inne zobowiązania z tytułu instrumentów finansowych

Rezerwy i fundusze specjalne (na urlopy)

Pozostałe pasywa

Kapitały własne i wynik finansowy

Od strony podstawowej działalności banku możemy stwierdzić, że po stronie aktywów mamy kredyty udzielone przez bank dla klientów, a po stronie pasywów depozyty od nich.

Umiejscowienie instrumentów pochodnych zależy od tego czy mają one dodatnią (aktywa) czy ujemną (pasywa) wycenę.

Rezerwą celową objęte są Operacje z innymi bankami oraz Operacje z klientami po stronie aktywów ze względu na ryzyko niewypłacalności. Kryterium, które determinuje stopień zaliczenia wliczania wartości aktywu do rezerwy celowej, to: terminowość spłaty oraz kondycja ekonomiczno-finansowa (wybiera się mniej korzystne dla klienta kryterium). Po kolei klasyfikowane są do aktywów: poniżej standardu, wątpliwych i na końcu - straconych. Według teorii Finansowy majątek trwały i Pozostały majątek trwały powinien być finansowany przez Kapitały własne i wynik finansowy.

Klasyfikacja aktywów i zobowiązań:

Aktywa i zobowiązania finansowe przeznaczone do obrotu - umowna granica 3 miesięcy (1)

Udzielone kredyty i pożyczki oraz inne należności własne baku (2)

Aktywa finansowe utrzymywane do terminy zapadalności (3)

Aktywa finansowe dostępne do sprzedaży (4)

Jeśli bank nie do końca jest przekonany na jaki czas i z jakim przeznaczeniem posiada dane aktywo finansowe najlepiej je zaklasyfikować do Grupy 4 ze względu na dużą problematyczność procesu przekwalifikowania pozycji.

(…)

… przekwalifikowania pozycji.

Zasady wyceny finansowych aktywów i zobowiązań:

Wartość godziwa przez rachunek zysków i strat - zmieniać się może codziennie, dotyczy Grupy 1

Wartość godziwa przez fundusz z aktualizacji wyceny - wycena jest robiona codziennie ale jej zmiany są lokowane w funduszu z aktualizacji, znajdującym się w funduszach własnych, dotyczy Grupy 4

Zamortyzowany koszt z uwzględnieniem ESP - poprzez dyskontowanie wszystkich wpływów i wypływów obliczamy efektywną stopę procentową, otrzymane prowizje rozkładamy w czasie całego czasu umowy, dotyczy Grupy 2 i 3

Rachunek zysków i strat składa się z poniższych pozycji:

Wynik działalności bankowej (podstawowej) - składa się na niego: wynik odsetkowy (codziennie naliczane, zasada memoriałowa), wynik prowizyjny (zmiana wartości godziwej), wynik na operacjach…

… / należności zagrożone utratą wartości

Im niższa wartość tym większa szansa, że jeszcze część zagrożonych należności się popsuje, więc bardziej korzystna jest wyższa wartość. Piramida du Ponta

EM (Equity Multiplier) - mnożnik kapitałowy, który w Polsce wynosi około 10 i im wyższa dźwignia tym wyższy zwrot na kapitale

PM (Profit Margin) - marża zysku = zysk netto / przychody operacyjne

AU (Asset Utilization) - wskaźnik wykorzystania aktywów = przychody operacyjne / aktywa (interpretacja: ile przychodów operacyjnych wygenerowana z każdej jednostki aktywów)

Wszystkie wskaźniki składowe PM mają w mianowniku przychody operacyjne.

IR (Income Ratio) IER (Interest Expense Ratio) - koszty odsetkowe NER (Non-interest Expense Ratio) - koszty nieodsetkowe

PLLR (Provisions for Loan Losses Ratio) - saldo rezerw

TR (Tax…

… z US odbywa się na zasadzie kasowej co wymaga licznych modyfikacji w porównaniu do używanej metody memoriałowej

Wynik finansowy netto

Inne sprawozdania:

Rachunek przepływów środków pieniężnych

Zestawienie zmian w kapitale własnym

Noty i informacje dodatkowe

Wg MSR/MSSF - sprawozdawczość „segmentowa” (sprawozdania skonsolidowane) oraz sprawozdanie z całkowitych dochodów Wskaźniki finansowe dzielą…

... zobacz całą notatkę

Komentarze użytkowników (0)