To tylko jedna z 2 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

Prof. Małgorzata Janicka

Przepływy kapitałowe w gospodarce światowej

Wykład III – Ograniczenia w swobodzie przepływu kapitału

zdejmujemy ograniczenia, które wcześniej istniały

powracamy do ograniczeń, które wcześniej mieliśmy

Postrzeganie kraju przez otoczenie zewnętrzne jest zupełnie inne!

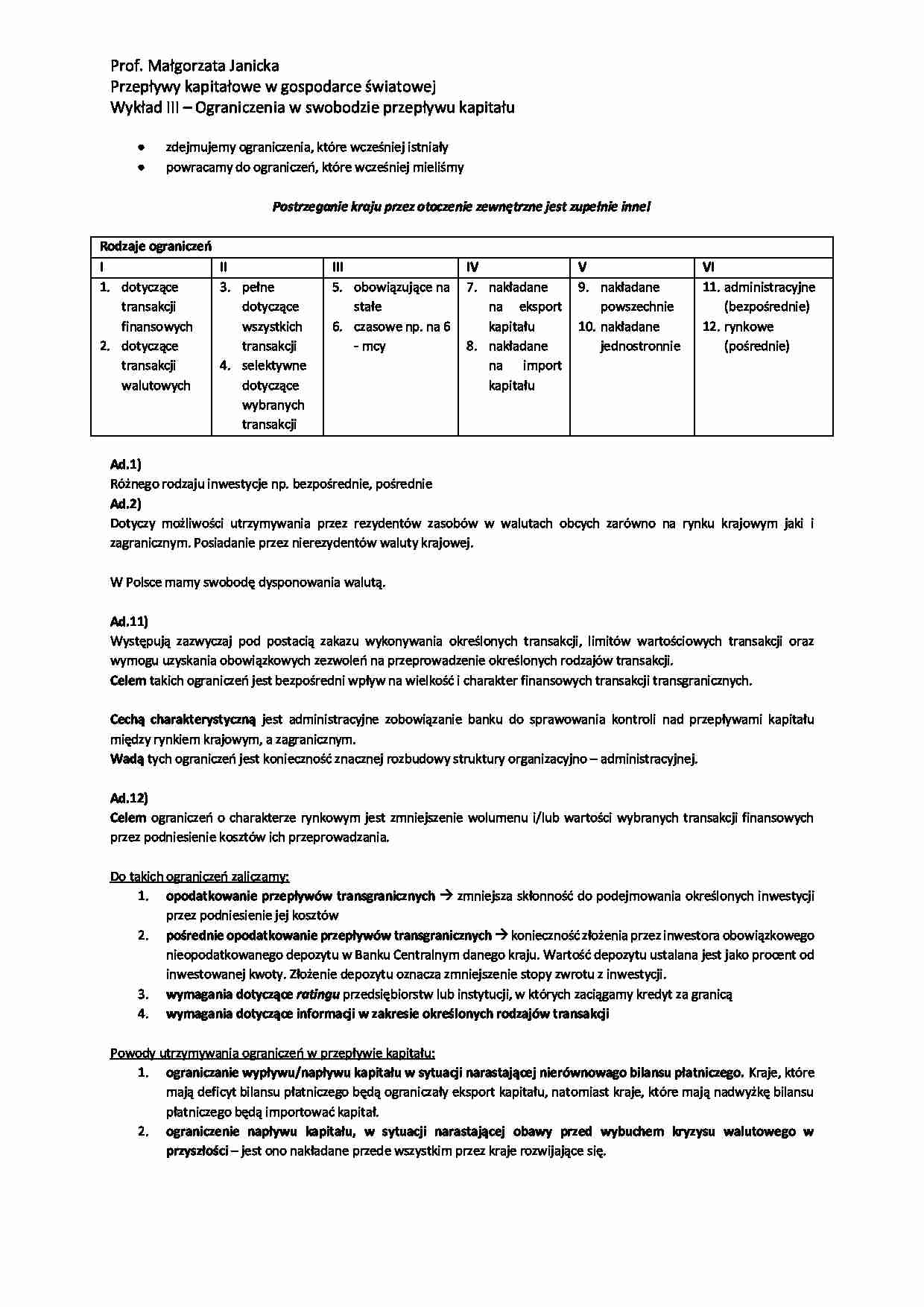

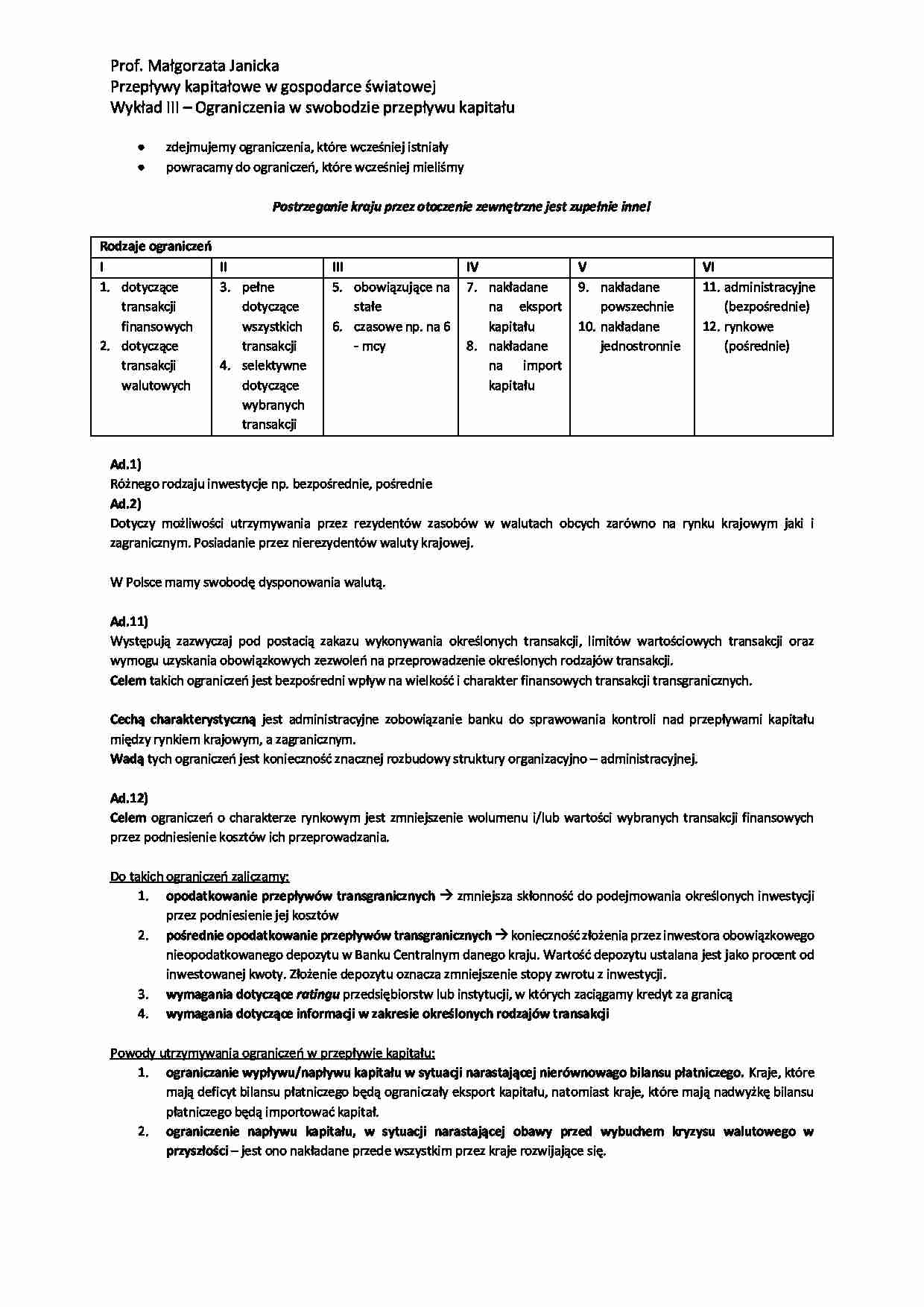

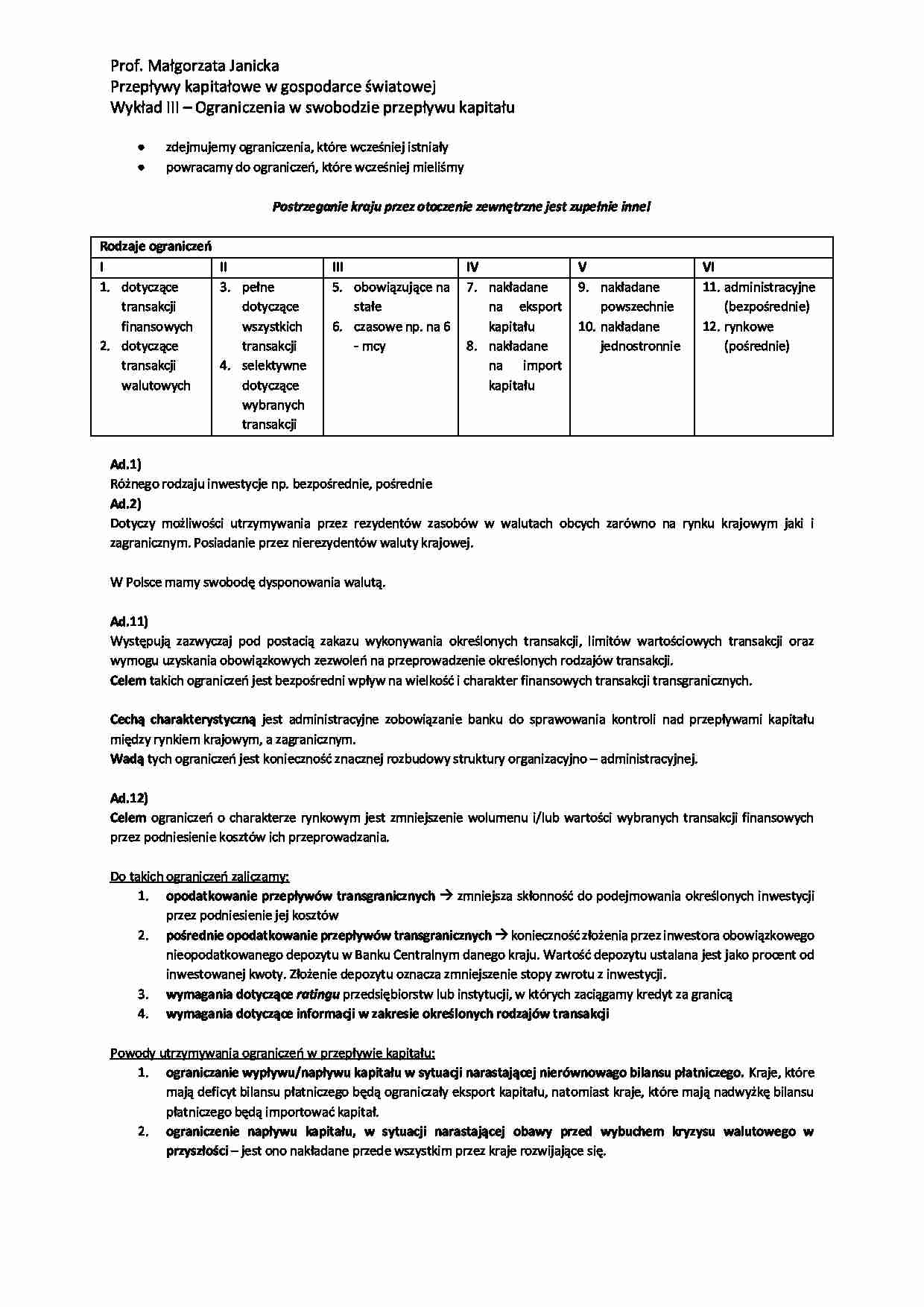

Rodzaje ograniczeń

I

II

1. dotyczące

3.

transakcji

finansowych

2. dotyczące

transakcji

4.

walutowych

pełne

dotyczące

wszystkich

transakcji

selektywne

dotyczące

wybranych

transakcji

III

5. obowiązujące na

stałe

6. czasowe np. na 6

- mcy

IV

7. nakładane

na eksport

kapitału

8. nakładane

na import

kapitału

V

9. nakładane

powszechnie

10. nakładane

jednostronnie

VI

11. administracyjne

(bezpośrednie)

12. rynkowe

(pośrednie)

Ad.1)

Różnego rodzaju inwestycje np. bezpośrednie, pośrednie

Ad.2)

Dotyczy możliwości utrzymywania przez rezydentów zasobów w walutach obcych zarówno na rynku krajowym jaki i

zagranicznym. Posiadanie przez nierezydentów waluty krajowej.

W Polsce mamy swobodę dysponowania walutą.

Ad.11)

Występują zazwyczaj pod postacią zakazu wykonywania określonych transakcji, limitów wartościowych transakcji oraz

wymogu uzyskania obowiązkowych zezwoleń na przeprowadzenie określonych rodzajów transakcji.

Celem takich ograniczeń jest bezpośredni wpływ na wielkość i charakter finansowych transakcji transgranicznych.

Cechą charakterystyczną jest administracyjne zobowiązanie banku do sprawowania kontroli nad przepływami kapitału

między rynkiem krajowym, a zagranicznym.

Wadą tych ograniczeń jest konieczność znacznej rozbudowy struktury organizacyjno – administracyjnej.

Ad.12)

Celem ograniczeń o charakterze rynkowym jest zmniejszenie wolumenu i/lub wartości wybranych transakcji finansowych

przez podniesienie kosztów ich przeprowadzania.

Do takich ograniczeń zaliczamy:

1. opodatkowanie przepływów transgranicznych zmniejsza skłonność do podejmowania określonych inwestycji

przez podniesienie jej kosztów

2. pośrednie opodatkowanie przepływów transgranicznych konieczność złożenia przez inwestora obowiązkowego

nieopodatkowanego depozytu w Banku Centralnym danego kraju. Wartość depozytu ustalana jest jako procent od

inwestowanej kwoty. Złożenie depozytu oznacza zmniejszenie stopy zwrotu z inwestycji.

3. wymagania dotyczące ratingu przedsiębiorstw lub instytucji, w których zaciągamy kredyt za granicą

4. wymagania dotyczące informacji w zakresie określonych rodzajów transakcji

Powody utrzymywania ograniczeń w przepływie kapitału:

1. ograniczanie wypływu/napływu kapitału w sytuacji narastającej nierównowago bilansu płatniczego. Kraje, które

mają deficyt bilansu płatniczego będą ograniczały eksport kapitału, natomiast kraje, które mają nadwyżkę bilansu

płatniczego będą importować kapitał.

2. ograniczenie napływu kapitału, w sytuacji narastającej obawy przed wybuchem kryzysu walutowego w

przyszłości – jest ono nakładane przede wszystkim przez kraje rozwijające się.

Prof. Małgorzata Janicka

Przepływy kapitałowe w gospodarce światowej

Wykład III – Ograniczenia w swobodzie przepływu kapitału

3.

4.

5.

modyfikacja struktury napływającego kapitału ograniczenie kapitału o charakterze krótkoterminowym, na

korzyść kapitału o charakterze długoterminowym

wprowadzanie utrudnień dla całości transakcji walutowych w celu redukcji zmienności kursu walutowego np.

podatek Tobina (1970 r.) w ramach UE.

izolacja krajowych rynków pieniężnych od rynków zagranicznych, która powinna w założeniach zapewnić władzom

monetarnym, kraju nakładającego ograniczenia, możliwość prowadzenia autonomicznej polityki pieniężnej

przede wszystkim swobodę kształtowania stóp procentowych

... zobacz całą notatkę

Komentarze użytkowników (0)