Źródła finansowania MSP 1. ŹRÓDŁA FINANSOWANIA MAJĄTKU OBROTOWEGO 1.1. STRATEGIE FINANSOWANIA MAJĄTKU OBROTOWEGO Kluczową kwestią w zarządzaniu majątkiem obrotowym jest nie tylko ustalenie wielkości i struktury poszczególnych składników tego majątku, ale także źródeł ich finansowania.

W decyzjach strategicznych firmy jednym z najważniejszych problemów jest prawidłowe kształtowanie struktury kapitału, a więc zachowanie odpowiednich proporcji pomiędzy źródłami finansowania głównych składników aktywów, jakimi są majątek trwały i obrotowy.

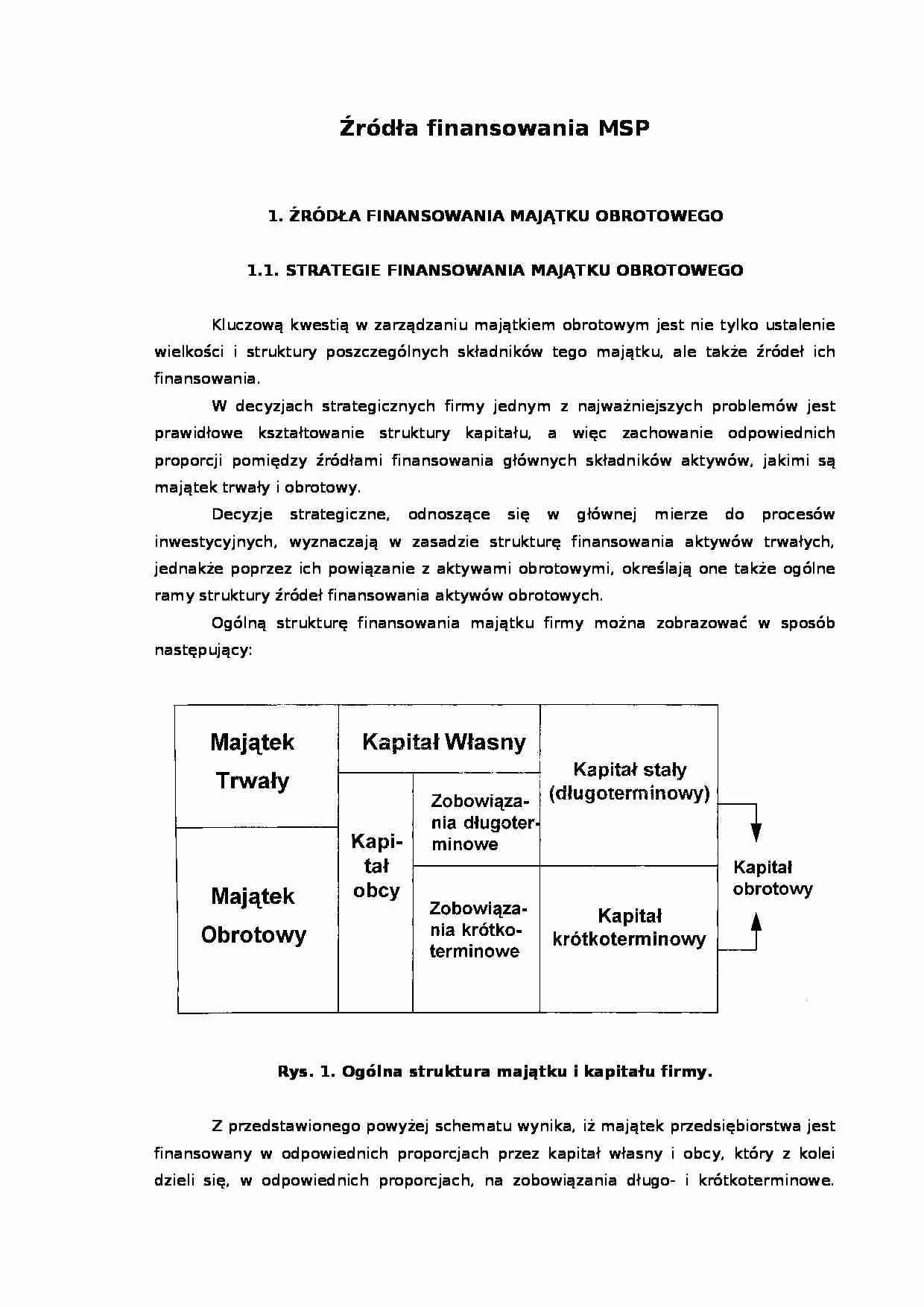

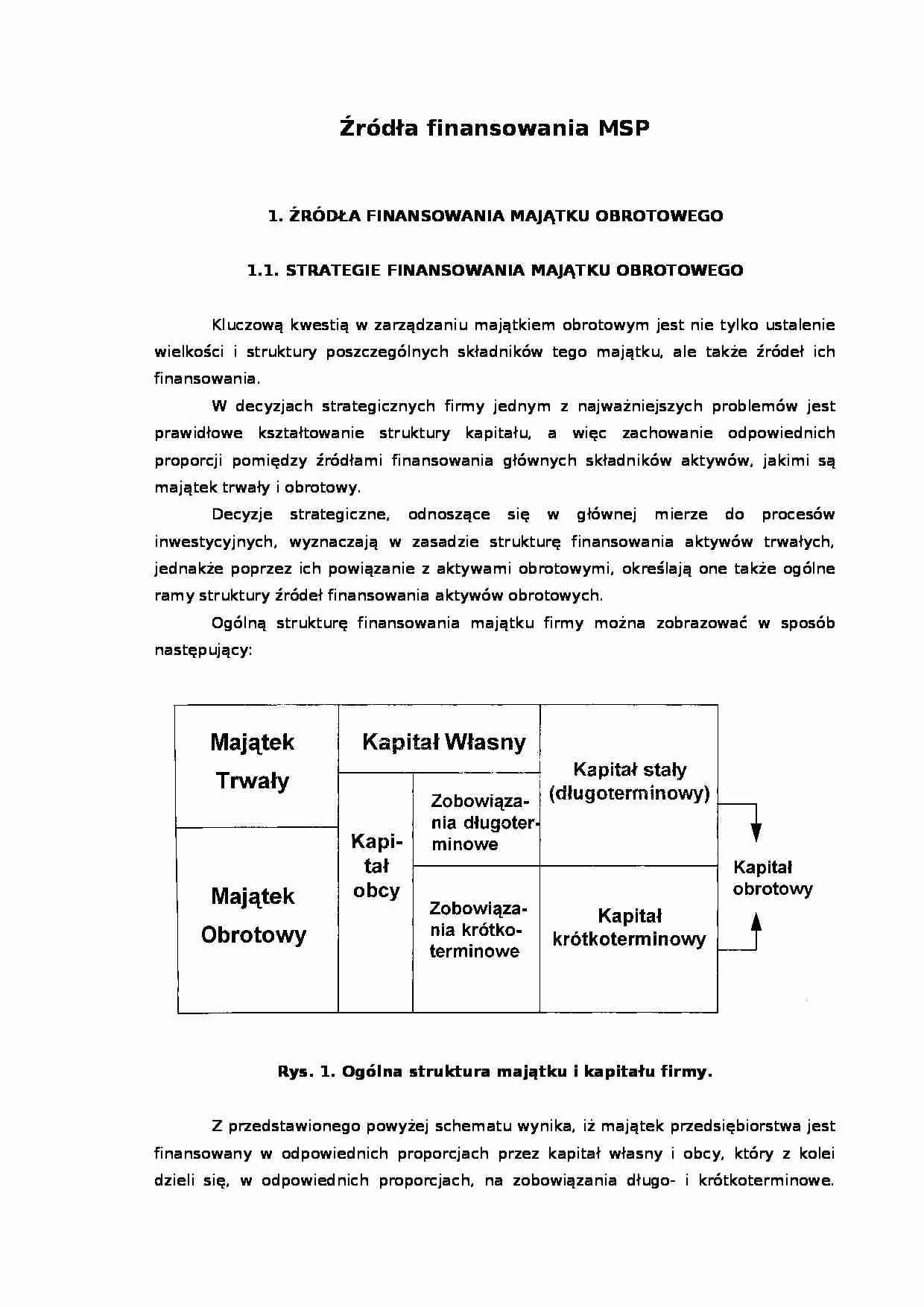

Decyzje strategiczne, odnoszące się w głównej mierze do procesów inwestycyjnych, wyznaczają w zasadzie strukturę finansowania aktywów trwałych, jednakże poprzez ich powiązanie z aktywami obrotowymi, określają one także ogólne ramy struktury źródeł finansowania aktywów obrotowych. Ogólną strukturę finansowania majątku firmy można zobrazować w sposób następujący:

Rys. 1. Ogólna struktura majątku i kapitału firmy. Z przedstawionego powyżej schematu wynika, iż majątek przedsiębiorstwa jest finansowany w odpowiednich proporcjach przez kapitał własny i obcy, który z kolei dzieli się, w odpowiednich proporcjach, na zobowiązania długo- i krótkoterminowe. Oczywiście proporcje te mogą być różne w każdej firmie i zależą od wielu czynników, np. przynależności do branży, wielkości firmy, kosztu kapitału itd. Kapitał własny wraz z zobowiązaniami długo-terminowymi stanowią kapitał stały (nazywany też długoterminowym), natomiast zobowiązania krótkoterminowe stanowią kapitał krótkoterminowy.

Ze schematu wynika także, iż majątek obrotowy jest finansowany przez kapitał krótkoterminowy i część kapitału stałego, w ramach którego może to być kapitał własny lub obcy w postaci zadłużenia długoterminowego.

Rozpatrując źródła pokrycia majątku obrotowego, należy mieć na uwadze zmiany jego ogólnej wartości i struktury w krótkich okresach, pod wpływem np. czynników sezonowych, które mogą zwiększać lub zmniejszać sprzedaż, koniunktury, inflacji etc. Przez cały okres obrachunkowy firma jest zmuszona utrzymywać pewną wielkość aktywów obrotowych na stałym, np. minimalnym poziomie. Wychodząc z tego założenia można więc dokonać podziału majątku obrotowego na część stałą i zmienną. Część pierwszą stanowi względnie stały poziom aktywów obrotowych, nie zmieniający się nawet w przypadku okresowych zmian sprzedaży, np. służący do utrzymania sprzedaży lub produkcji na minimalnym poziomie, bądź też dla regulacji niektórych zobowiązań. Natomiast część druga zmienia się wraz z okresową zmianą sprzedaży lub produkcji powyżej minimalnego poziomu, tzn. wzrasta w okresie wzmożonej sprzedaży lub przygotowania się do sezonu oraz zmniejsza po zakończeniu tych okresów.

(…)

…, iż własnymi środkami nie jest w stanie ściągnąć należność, ich sprzedaż po określonej cenie wyspecjalizowanej firmie może zrekompensować koszt zaangażowania sił i środków wierzyciela. Na sprzedawcy należności w tym wypadku istnieje obowiązek poinformowania dłużników, kto uzyskał prawo do egzekucji powstałych długów.

…

… przyporządkowane jest więc pewne ryzyko. W zależności od jego poziomu można wyróżnić trzy strategie finansowania majątku obrotowego, tzn.: konserwatywną (zachowawczą), umiarkowaną i agresywną (dynamiczną).

Konserwatywna strategia finansowania majątku obrotowego firmy, zwana także zachowawczą lub bezpieczną minimalizuje ryzyko finansowe i związaną z nim utratę płynności. Jej istota sprowadza…

… finansowania aktywów. Korzystanie z kredytu krótkoterminowego jest bo-wiem tańsze niż finansowanie kredytem długoterminowym. Poza tym w ta-kim postępowaniu wykorzystuje się pozytywne efekty działania dźwigni finansowej. Strategia dynamiczna wprowadza jednakże do firmy wysoki stopień ryzyka finansowego i może szybko narazić ją na utratę płynności. Zjawisko to może wystąpić zwłaszcza przy nieoczekiwanym spadku…

… zaciągnęło kredyt bankowy dla ich sfinansowania. Jest to jednakże strategia, która stara się optymalizować wzajemną relację pomiędzy ryzykiem finansowym a zyskiem, na który pozytywnie oddziaływuje finansowanie się tańszym kredytem krótkoterminowym w stosunku do długoterminowego.

Istotnym elementem różnicującym strategie finansowe jest relacja, a w zasadzie wybór, między kredytowaniem krótko…

…. Zawierana z bankiem umowa na ten rodzaj kredytu nie określa obowiązujących firmę terminów spłat i rat wykorzystywanego kredytu, natomiast ustanawia termin jego trwania (np. 1 rok od momentu uruchomienia).

Innym rodzajem kredytu bankowego jest tzw. kredyt wekslowy, który może uzyskać dana firma z tytułu przekazanych do dyskonta i przyjętych przez bank weksli własnych (wystawionych przez jej bezpośrednich…

…, której kredyt jest spłacany.

1.3. POZOSTAŁE FORMY FINANSOWANIA

Spośród innych form finansowania majątku obrotowego można wymienić uzyskiwanie kredytów pod zastaw należności bądź zapasów oraz faktoring należności.

Zastaw należności dokonany bezpośrednio po ich powstaniu może stanowić rodzaj zabezpieczenia krótkoterminowego kredytu bankowego. Bank lub ewentualnie inna instytucja kredytowa przyjmując…

... zobacz całą notatkę

Komentarze użytkowników (0)