To tylko jedna z 5 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

Dźwignia finansowa, operacyjna, całkowita.

Stopień konkurencyjności spółek zależy między innymi od relacji kosztów do przychodów ze sprzedaży, wypracowywanych w toku bieżącej działalności. W celu zmierzenia tej zależności stosować można dwa wskaźniki analizy finansowej: dźwignię operacyjną i dźwignię finansową oraz całkowitą.

Sytuacja finansowa spółki w dużym stopniu zależy od poziomu kształtowania się kosztów w porównaniu do uzyskiwanych przychodów ze sprzedaży. W celu pomiaru tej zależności stosuje się dwa podstawowe wskaźniki analizy finansowej, tj. dźwignię operacyjną i dźwignię finansową. Punktem wyjścia do analizy dźwigni operacyjnej i finansowej jest określenie tzw. progu rentowności (z ang. BEP - break even point ).

Dźwignia finansowa (kapitałowa)- zwana dźwignią pozytywną, określamy ją gdy kapitał własny jest wyższy niż poziom oprocentowania kapitałów obcych. Oznacza to, efektywne wykorzystywanie obcych kapitałów dla zwiększenia zyskowności kapitałów własnych.

Mechanizm dźwigni finansowej wykorzystuje fakt, iż koszt kapitału obcego

jest stały (oprocentowanie) i jest on niezależny od zysków przedsiębiorstwa, ani od

bieżących wahań sprzedaży. Struktura kapitału finansującego ma istotne znaczenie dla

poziomu rentowności i ryzyka związanego z działalnością przedsiębiorstwa. Przyjmuje się założenie, że kapitał obcy może być stosowany jedynie w przypadku, kiedy jego koszt jest niższy niż rentowność przedsięwzięcia, które finansuje. W takiej sytuacji istnieje możliwość podwyższenia zysków przedsiębiorstwa poprzez wykorzystanie mechanizmu dźwigni finansowej.

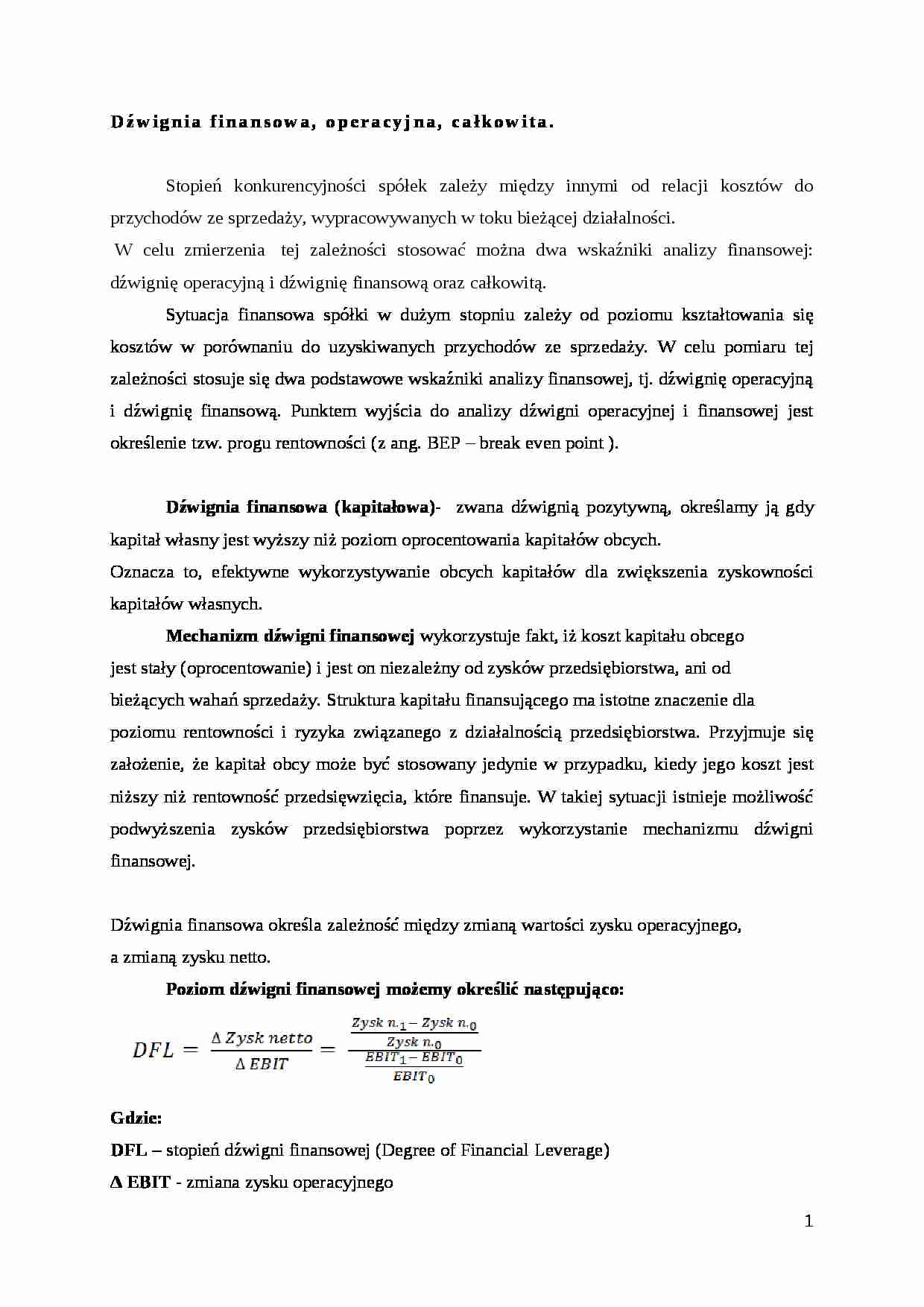

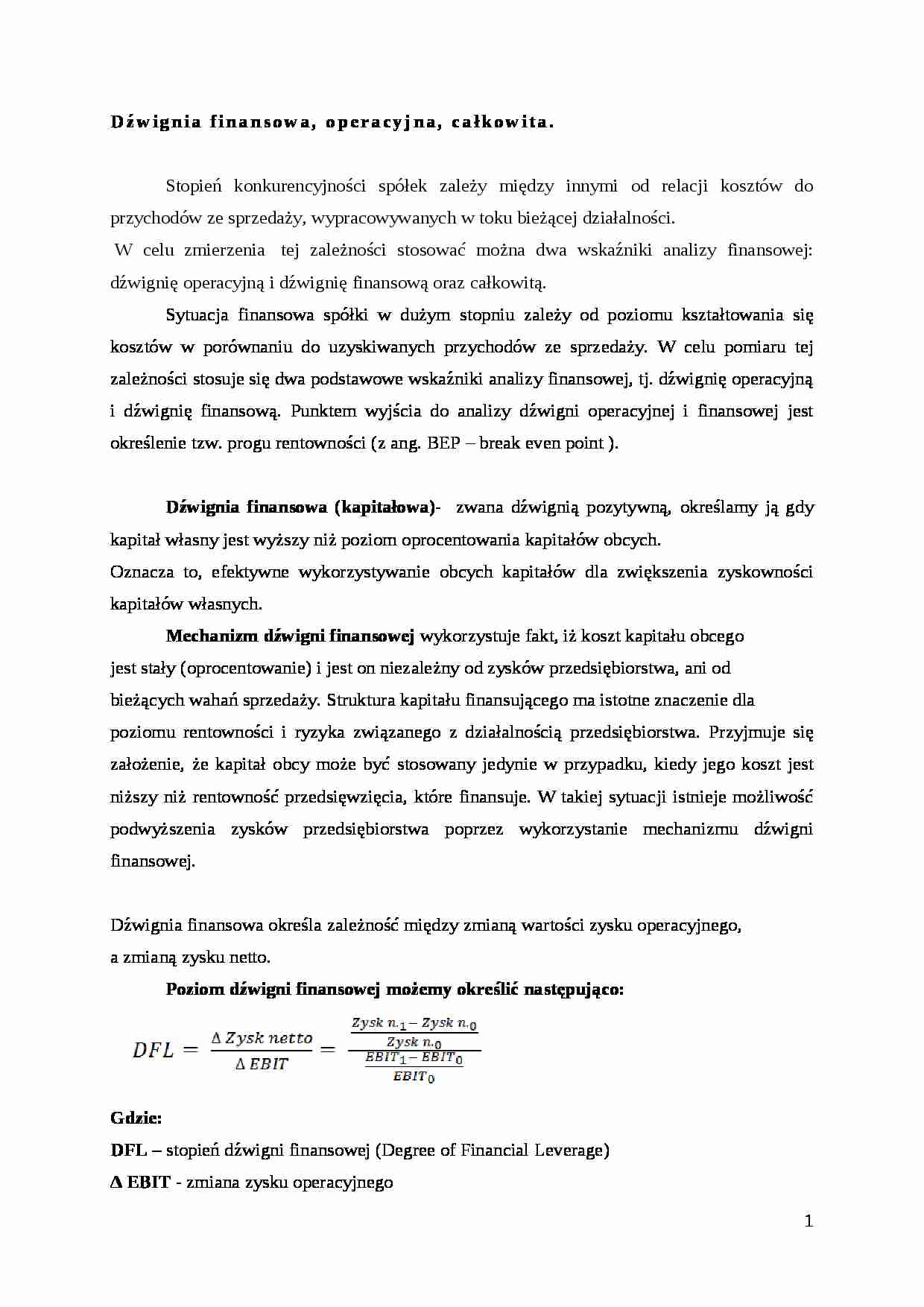

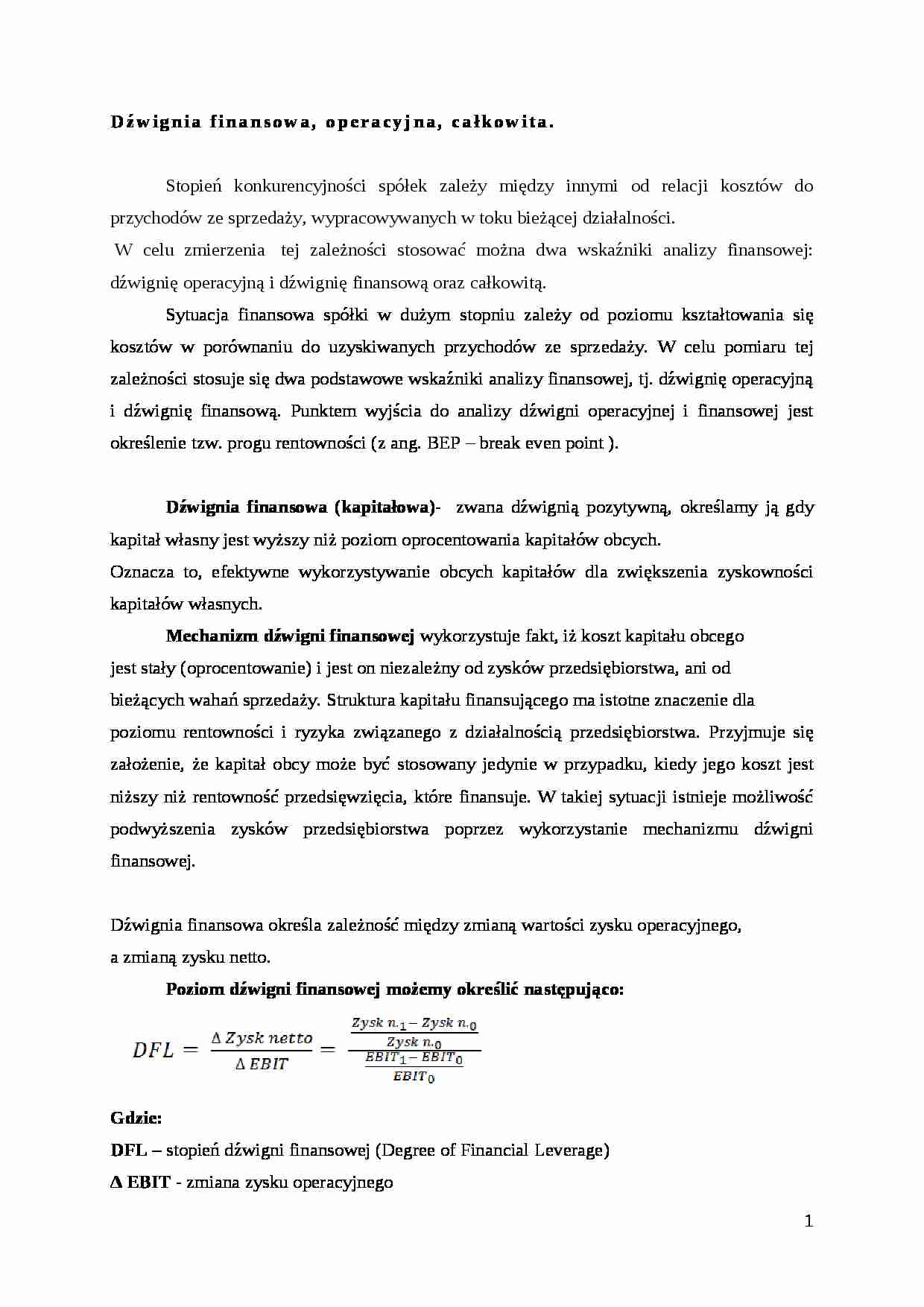

Dźwignia finansowa określa zależność między zmianą wartości zysku operacyjnego,

a zmianą zysku netto. Poziom dźwigni finansowej możemy określić następująco:

Gdzie: DFL - stopień dźwigni finansowej (Degree of Financial Leverage)

Δ EBIT - zmiana zysku operacyjnego

Wynika z tego, że struktura kapitału finansującego przedsiębiorstwo ma duże znaczenie dla poziomu rentowności i ryzyka. Założyć można, że kapitał obcy może być stosowany jedynie w przypadku, kiedy jego koszt jest niższy niż rentowność przedsięwzięcia, które finansuje.

Przykład, nr. 1

Zilustrujemy to przykładem. Rozpatrzmy spółkę, która posiada majątek w wysokości 1 mln zł i generuje zysk operacyjny w wysokości 300 tys zł. Może ona finansować cały majątek kapitałem własnym lub korzystać częściowo z kapitałów obcych. Przeanalizujemy dwa warianty zadłużenia: 20 % i 50%.

Wyniki analizy przedstawiamy w tabeli:

(…)

… i kosztów ich uzyskania.

Bibliografia:

1. Wykłady dr. E. Kołodziej

2. „Zarządzanie finansami firmy”- dr. Wiesław Janik

3. „Zarządzanie finansami przedsiębiorstwa”- Witold Bień

4. „Ocena przedsiębiorstwa według standardów światowych”- Maria Sierpińska, Tomasz Jachna

5. „Praktyczna ocena kondycji finansowej przedsiębiorstwa”- Marek Nowak

1

1 Janik Wiesław- „Zarządzanie finansami firmy” s. 35-37

= 1,8 2 Bień…

... zobacz całą notatkę

Komentarze użytkowników (0)