Ewolucja pieniądza.

t-t wymiana towar za towar; problem ekwiwaletności i podzielności towaru

towar traktowany jako pieniądz (bydło, muszle, miód problem starzenia się ekwiwalentów naturalnych

sztabki z metali szlachetnych, znakowanie sztabek, pojawienie się krążków z metali szlachetnych, znakowanych przez urzędników świątyni

największy emitent w starożytnym Rzymie świątynia Junony Monety ( stąd nazwa moneta)

wymienialność pieniądza na złoto,

system bimetaliczny XVII ustanowiono urzędową relację między ceną złota i srebra, co wpłynęło na relację między wartością monet z tych metali

system monometaliczny oparty na priorytecie złota

w średniowieczu obok monet wprowadzono tzw. Kwity depozytowe ( początek banknotów)

by utrwalić zaufanie do banknotów gwarantowano ich wymienialność na złoto (system sztabowo-złotowy)

zniesienie wymienialności banknotów nastąpiło w momencie przekroczenia emisji nad wielkością zapasów złota

system dewizowo-złoty wymienialność walut krajowych na dolary

w średniowieczu obok pieniądza gotówkowego pojawia się pieniądz bezgotówkowy (skrypturalny) istniejący w formie zapisu (obecnie czeki, karty płatnicze)

pieniądz elektroniczny- pieniądz bezgotówkowy

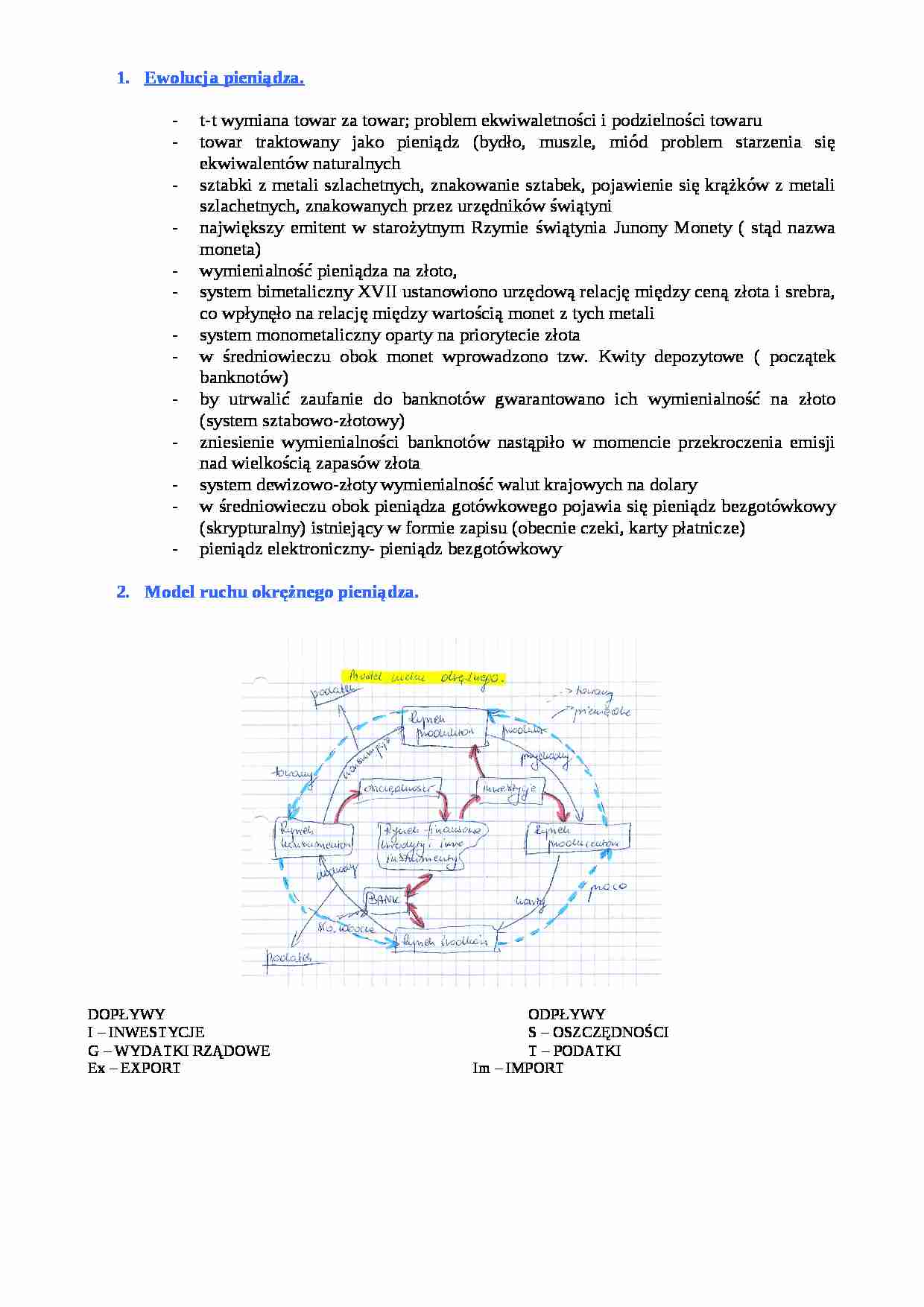

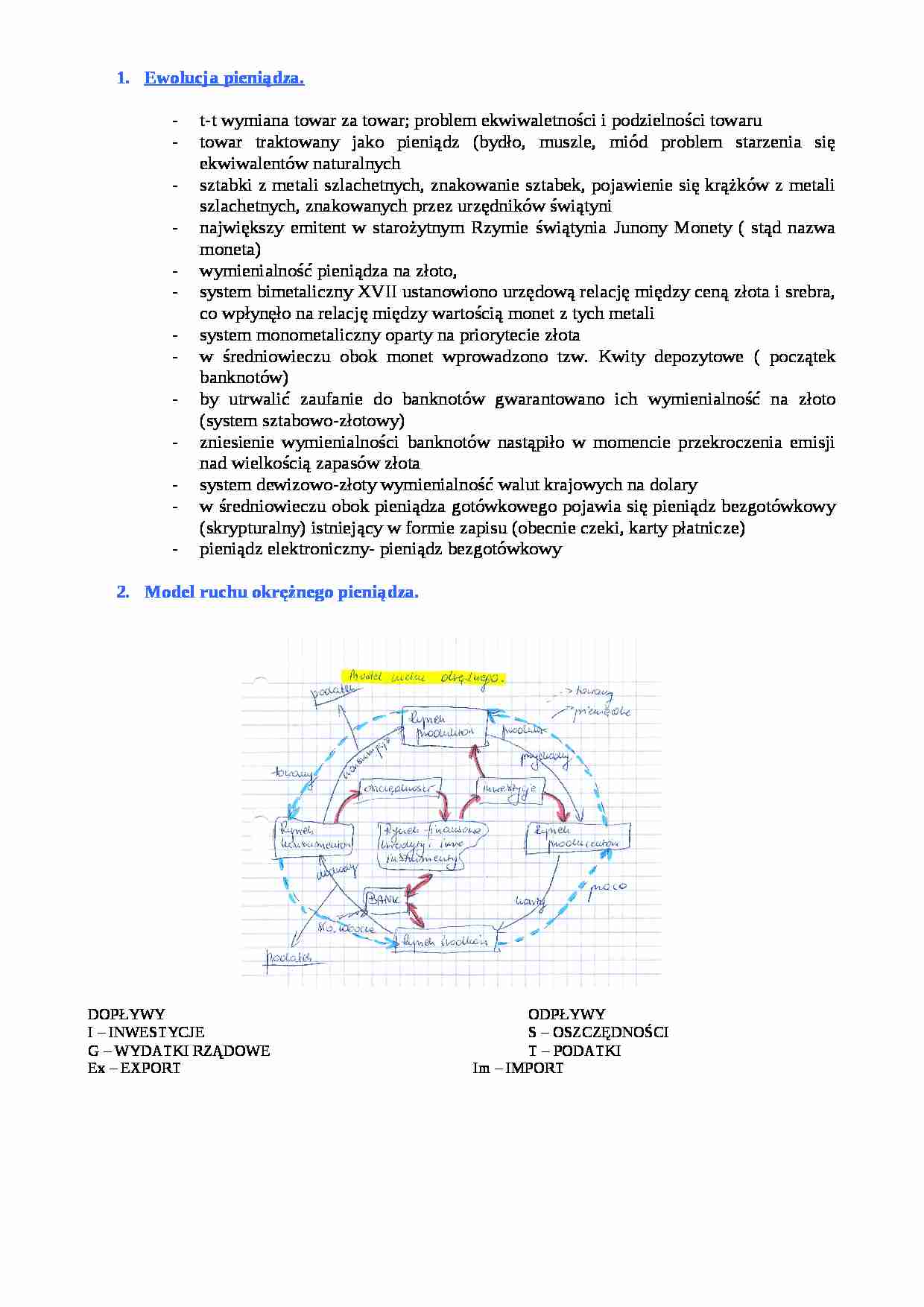

Model ruchu okrężnego pieniądza.

DOPŁYWY ODPŁYWY

I - INWESTYCJE S - OSZCZĘDNOŚCI

G - WYDATKI RZĄDOWE T - PODATKI

Ex - EXPORT Im - IMPORT

Cechy i funkcje pieniądza.

- Cechy pieniądza

1. płynność, czyli możliwość szybkiej lub natychmiastowej zamiany na gotówkę, bez ponoszenia strat; wiele papierów wartościowych można zamienić na gotówkę bez ponoszenia strat, ale w dłuższym czasie (np. bony skarbowe), niektóre papiery wartościowe mogą przynieść starty (akcje), lub nie być natychmiastowo wymienialne na gotówkę (zawieszenie sprzedaży akcji), straty może przynieść obrót walutami zagranicznymi (ryzyko kursowe),

2. społeczna akceptacja jego zdolności do regulowania wszelkich zobowiązań finansowych (legalność, przymus akceptowalności)

- Funkcje pieniądza:

1.Miernik wartości - pieniądz mierzy wartość wszystkich towarów i usług, nadmierna jego ilość w obiegu prowadzi do powstania wzrostu cen, co powoduje, ze każda jednostka pieniężna traci na wartości, Pojawia się kategoria ceny, która jest wartością towaru wyrażona w pieniądzu w sposób teoretyczny, obrachunkowy,

(…)

… o nie rozwiniętej sieci dystrybucji). Lokaty międzybankowe są najdroższą formą pozyskania pieniądza.

36.AKTYWNE OPERACJE B ANKOWE (inwestycje bankowe)

Aktywa banku można podzielić na aktywa;

niepracujące (nie przynoszące zysku), np. rzeczowe aktywa trwałe, pieniądze w kasie i NBP. rozliczenia okresowe i inne aktywa,

pracujące (przynoszące zysk).

AKTYWA PRACUJĄCE:

kredyty,

lokaty miedzybankowe i inwestycje w akcje…

…

OPERACJE POŚREDNICZĄCE to operacje realizowane na koszt i ryzyko klienta, bez angażowania środków finansowych banku.

1) Rozliczenia krajowe (gotówkowe, bezgotówkowe)

polecenie przelewu,

operacje czekowe,

karty płatnicze (debetowej kredytowe, charge),

rozliczenia międzybankowe za pomocą KIR - Krajowej Izby Rozliczeniowej, lub BRIR - Bankowych Regionalnych Izb Rozliczeniowych

2) Rozliczenia zagraniczne…

…

1600

6400

III

6400

1280

5100

M dep = RNI/ SRO = 8000: 0,2 = 40 000

Mnożnik kreacji pieniądza mierzy wzrost podaży pieniądza na skutek powiększenia bazy monetarnej o jednostkę, w tej formule uwzględnia się współczynnik preferencji gotówki, czyli chęć przeznaczenia części gotówki na konsumpcje

M= G+D B= G+R M-agregat podaż pieniądza, B-baza monetarna G-gotówka

Gotówka-depozyty 0R-rezerwy

k= G/D -relacja gotówki do depozytów r= R/D - stopa rezerw, udział rezerw w depozytach

M=m*B = (G+D/G+R)*B= (G/D+1)/(G/D+R/D)*B= (k+1/k+r)*B

Współczynnik preferencji gotówki wynosi 50%, stopa rezerw obowiązkowych 10%, ile wynosi mnożnik kreacji pieniądza i jaka jest podaż pieniądza

M = 0,5+1/0,5+0,1= 2,5 10 000 *2,5=25 000

FIRMA

KREDYT

GOTÓWKA

DEPOZYT

REZERWY

KREDYTY

BANK

I

10 000

3 333

6 667

667

10 000

6000

II

6000…

…, lecz nie najważniejszym). BS odgrywają dużą rolę na terenach wsi i małych miast.

24.BANKI HIPOTECZNE-SPECYFIKA

BANKI UNIWERSALNE to banki zajmujące się wszystkimi podstawowymi czynnościami bankowymi, na które pozwala prawo bankowe. Niezależnie od tego, banki te starają się koncentrować na określonych dziedzinach działań („bank wyspecjalizowany").

Prawo przewiduje możliwość powstawania banków nie uniwersalnych…

... zobacz całą notatkę

Komentarze użytkowników (0)