To tylko jedna z 5 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

Średni ważony koszt kapitału (WACC)

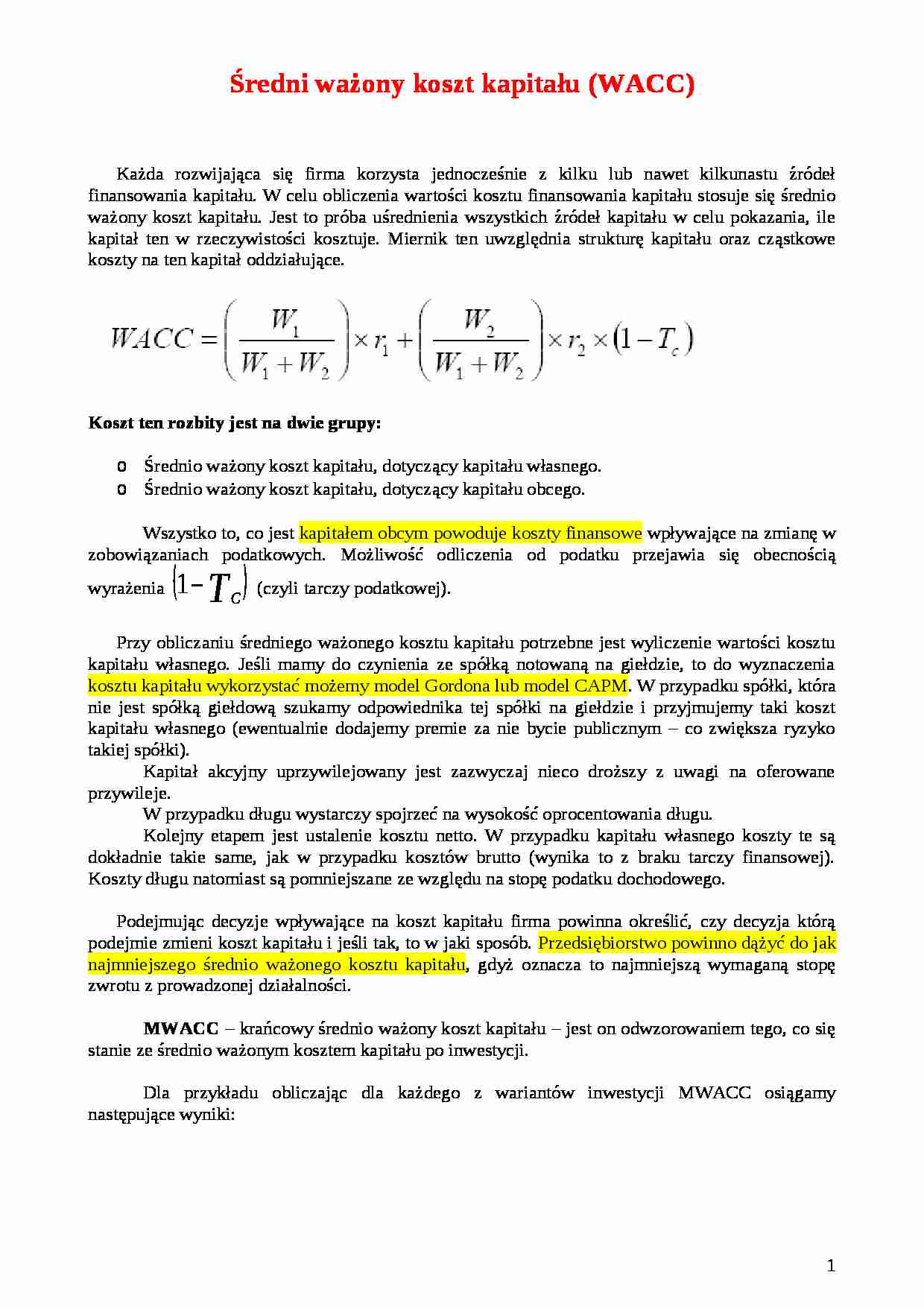

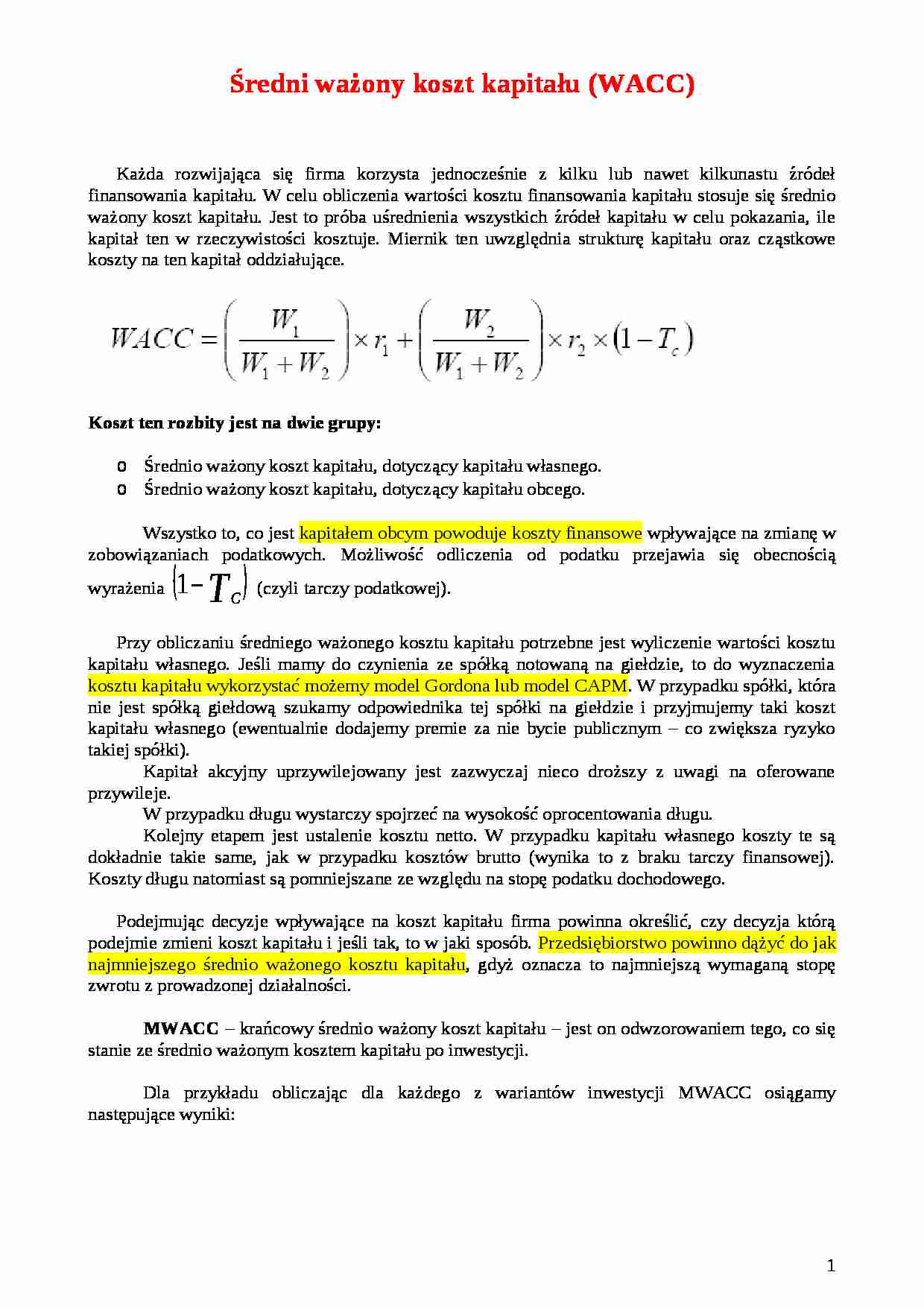

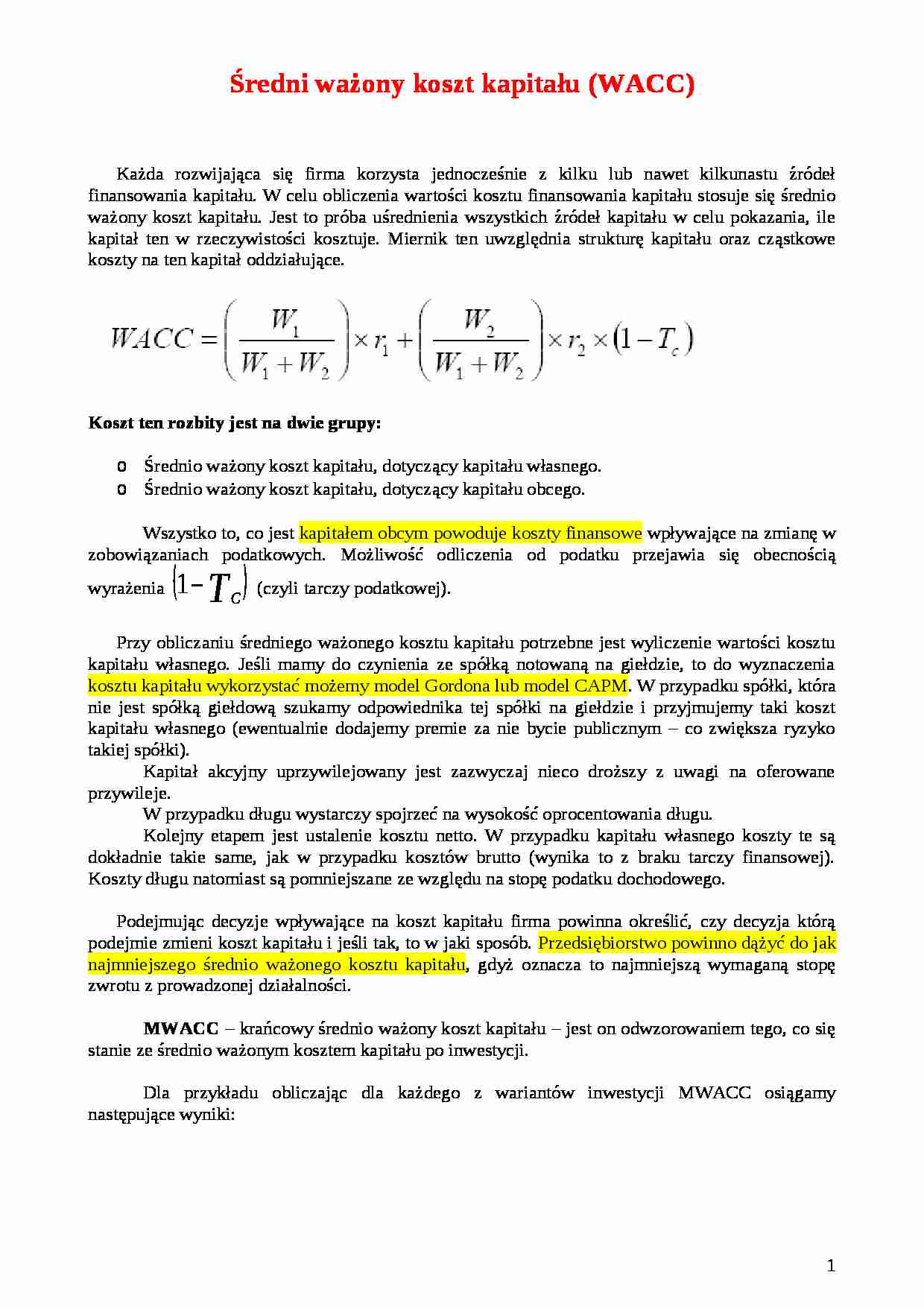

Każda rozwijająca się firma korzysta jednocześnie z kilku lub nawet kilkunastu źródeł finansowania kapitału. W celu obliczenia wartości kosztu finansowania kapitału stosuje się średnio ważony koszt kapitału. Jest to próba uśrednienia wszystkich źródeł kapitału w celu pokazania, ile kapitał ten w rzeczywistości kosztuje. Miernik ten uwzględnia strukturę kapitału oraz cząstkowe koszty na ten kapitał oddziałujące. Koszt ten rozbity jest na dwie grupy:

Średnio ważony koszt kapitału, dotyczący kapitału własnego.

Średnio ważony koszt kapitału, dotyczący kapitału obcego.

Wszystko to, co jest kapitałem obcym powoduje koszty finansowe wpływające na zmianę w zobowiązaniach podatkowych. Możliwość odliczenia od podatku przejawia się obecnością wyrażenia (czyli tarczy podatkowej).

Przy obliczaniu średniego ważonego kosztu kapitału potrzebne jest wyliczenie wartości kosztu kapitału własnego. Jeśli mamy do czynienia ze spółką notowaną na giełdzie, to do wyznaczenia kosztu kapitału wykorzystać możemy model Gordona lub model CAPM. W przypadku spółki, która nie jest spółką giełdową szukamy odpowiednika tej spółki na giełdzie i przyjmujemy taki koszt kapitału własnego (ewentualnie dodajemy premie za nie bycie publicznym - co zwiększa ryzyko takiej spółki).

Kapitał akcyjny uprzywilejowany jest zazwyczaj nieco droższy z uwagi na oferowane przywileje.

W przypadku długu wystarczy spojrzeć na wysokość oprocentowania długu.

Kolejny etapem jest ustalenie kosztu netto. W przypadku kapitału własnego koszty te są dokładnie takie same, jak w przypadku kosztów brutto (wynika to z braku tarczy finansowej). Koszty długu natomiast są pomniejszane ze względu na stopę podatku dochodowego.

Podejmując decyzje wpływające na koszt kapitału firma powinna określić, czy decyzja którą podejmie zmieni koszt kapitału i jeśli tak, to w jaki sposób. Przedsiębiorstwo powinno dążyć do jak najmniejszego średnio ważonego kosztu kapitału, gdyż oznacza to najmniejszą wymaganą stopę zwrotu z prowadzonej działalności. MWACC - krańcowy średnio ważony koszt kapitału - jest on odwzorowaniem tego, co się stanie ze średnio ważonym kosztem kapitału po inwestycji.

Dla przykładu obliczając dla każdego z wariantów inwestycji MWACC osiągamy następujące wyniki:

Dzięki obliczeniom tym możemy wywnioskować dwie rzeczy:

Inwestycję tą warto realizować (zarówno A, jak i B), nie będzie to wiązało się z koniecznością podwyższenia rentowności przedsiębiorstwa. W obu przypadkach:

(…)

… panuje zastój, to spółki zwracają się raczej w stronę papierów dłużnych, ponieważ dług łatwiej jest sprzedać w czasach kryzysu. Wartość bieżąca netto.

Porównujemy zdyskontowany Cash flow z nakładem inwestycyjnym i uzyskujemy realną wielkość zasobu gotówkowego. Wewnętrzna stopa zwrotu (IRR)

IRR jest to maksymalny koszt kapitału jaki spółka jest w stanie zapłacić dla danego trendu inwestycyjnego. IRR…

… akcje. Jak wiadomo kolejne emisje akcji powodują kolejne wzrosty roszczeń kapitałowych od potencjalnych inwestorów, co powoduje, że koszt kapitału będzie coraz wyższy. Wewnętrzna stopa zwrotu (IRR), czyli ile maksymalnie można zapłacić za kapitał. Im jest ona wyższa, tym lepszy projekt (tym więcej źródeł kapitału jest w stanie taki projekt zainwestować). Jednak w miarę rozwoju projektów napotykać…

… powinna wzrastać przynajmniej tak, jak wzrasta inflacja (im wyższa inflacja tym wyższe wymagania). Natomiast w modelu CAPM inflacja wskazuje na minimalne oprocentowanie obligacji skarbu państwa (ile minimum musimy wypracować zysku). Pozycja walorów na rynku.

Istotne znaczenie dla spółki ma jej pozycja na giełdzie (jej związek z rynkiem kapitałowym). Duże spółki (np. KGHM) wpływają na wartości ogólnych indeksów…

... zobacz całą notatkę

Komentarze użytkowników (0)