To tylko jedna z 5 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

Pomiar ryzyka kredytowego

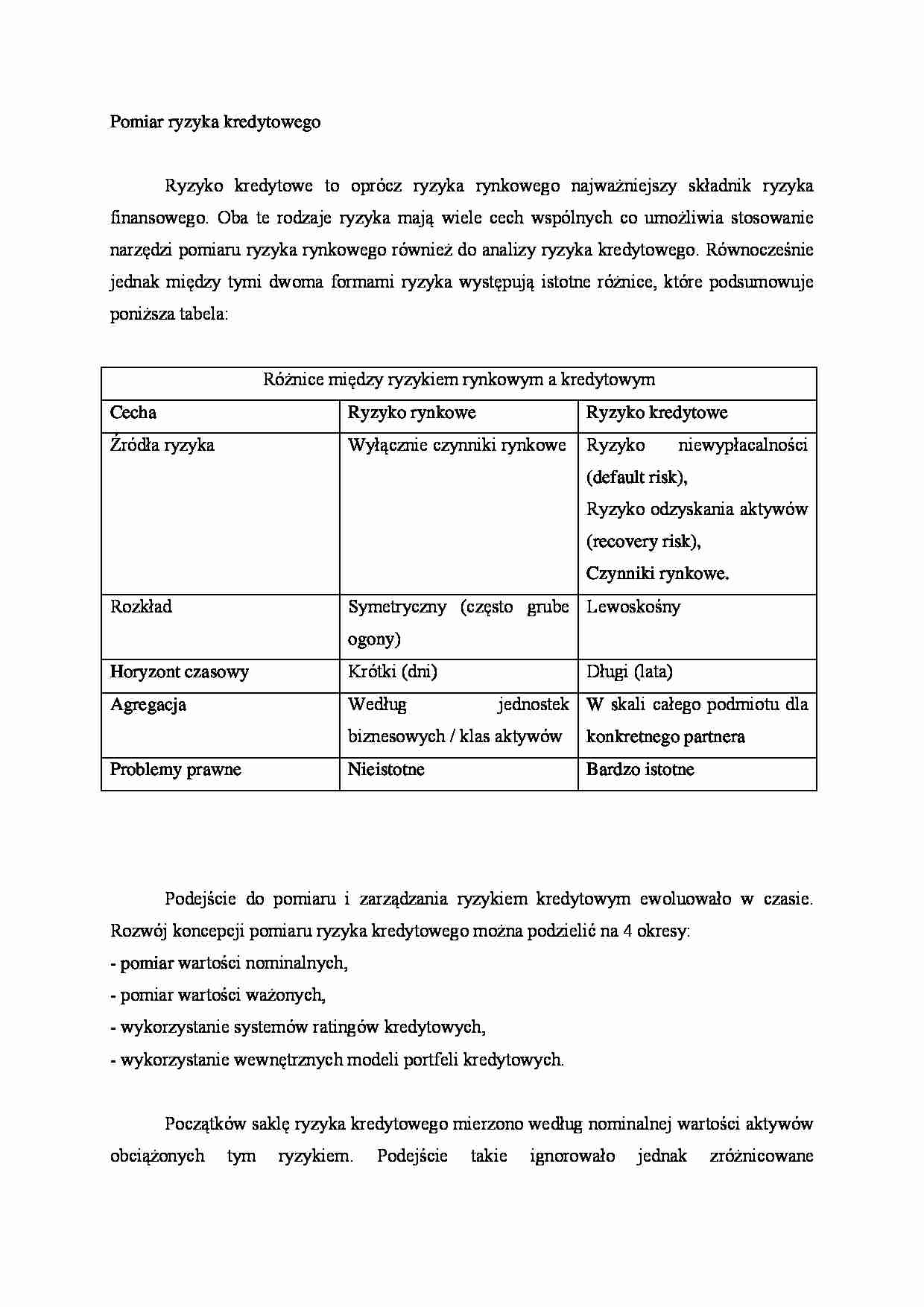

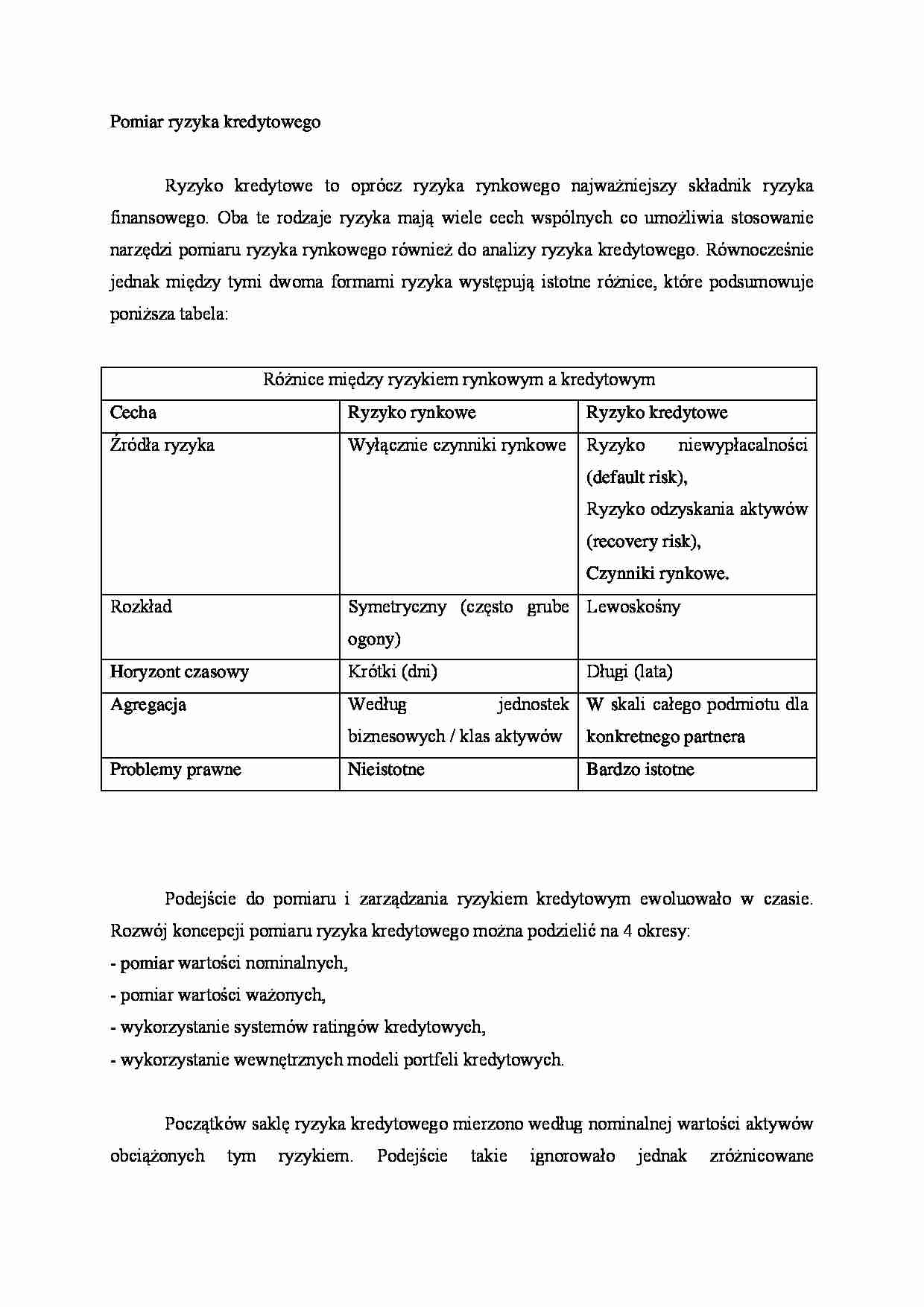

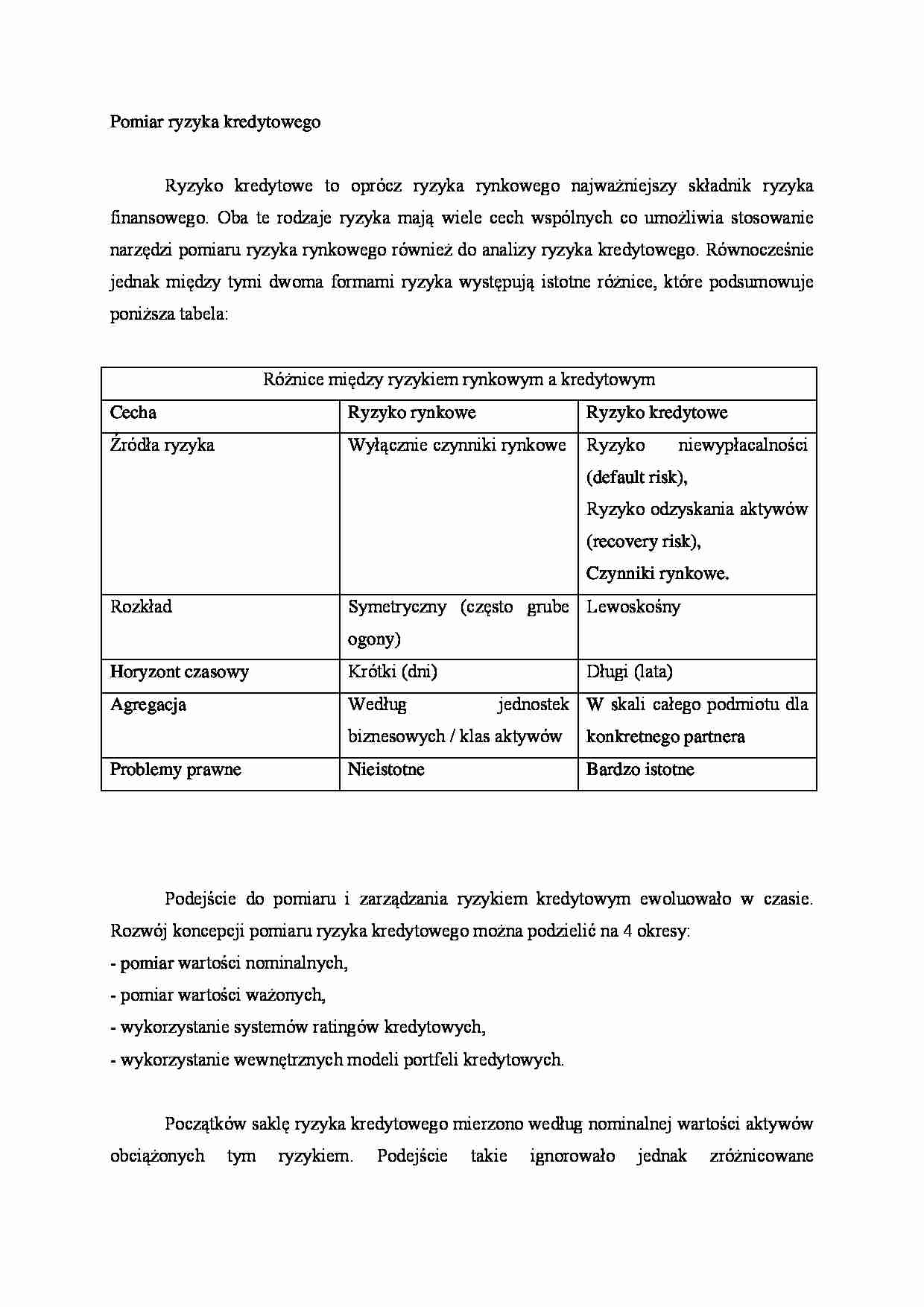

Ryzyko kredytowe to oprócz ryzyka rynkowego najważniejszy składnik ryzyka finansowego. Oba te rodzaje ryzyka mają wiele cech wspólnych co umożliwia stosowanie narzędzi pomiaru ryzyka rynkowego również do analizy ryzyka kredytowego. Równocześnie jednak między tymi dwoma formami ryzyka występują istotne różnice, które podsumowuje poniższa tabela:

Różnice między ryzykiem rynkowym a kredytowym

Cecha

Ryzyko rynkowe

Ryzyko kredytowe

Źródła ryzyka

Wyłącznie czynniki rynkowe

Ryzyko niewypłacalności (default risk),

Ryzyko odzyskania aktywów (recovery risk),

Czynniki rynkowe.

Rozkład

Symetryczny (często grube ogony)

Lewoskośny

Horyzont czasowy

Krótki (dni)

Długi (lata)

Agregacja

Według jednostek biznesowych / klas aktywów

W skali całego podmiotu dla konkretnego partnera

Problemy prawne

Nieistotne

Bardzo istotne

Podejście do pomiaru i zarządzania ryzykiem kredytowym ewoluowało w czasie. Rozwój koncepcji pomiaru ryzyka kredytowego można podzielić na 4 okresy:

- pomiar wartości nominalnych,

- pomiar wartości ważonych,

- wykorzystanie systemów ratingów kredytowych,

- wykorzystanie wewnętrznych modeli portfeli kredytowych.

Początków saklę ryzyka kredytowego mierzono według nominalnej wartości aktywów obciążonych tym ryzykiem. Podejście takie ignorowało jednak zróżnicowane prawdopodobieństwo niewypłacalności dla różnych klas aktywów. W roku 1988 Komitet Bazylejski dokonał po raz pierwszy podziału ryzyka kredytowego na klasy ryzyka, przypisując im odpowiednie wagi. Zdefiniowano kilka zagregowanych klas ryzyka, którym przypisano następujące wagi:

0% - kredyty udzielone rządom, bankom centralnym i UE,

20% - kredyty udzielone jednostkom sektora publicznego, bankom i przedsiębiorstwom inwestycyjnym,

50% - kredyty hipoteczne i operacje leasingowe na nieruchomości mieszkalne,

100% - aktywa zagrożone ryzykiem w sektorze prywatnym, udziały, majątkowe instrumenty hybrydowe itp.

200% - udziały w przedsiębiorstwach niefinansowych, które miały ujemny wynik w ostatnich 2 latach.

Podział ten był jak widać bardzo uproszczony i w konsekwencji skłaniał banki do manipulowania portfelami swoich aktywów w celu maksymalizacji stopy zwrotu z aktywów z uwzględnieniem wymogów kapitałowych narzucanych przez Komitet Bazylejski. W efekcie na skutek nowych wag ryzyka kredytowego dochodziło czasami do zwiększania skali ryzyka kredytowego w portfelach banków (bo np. udzielenie kredytu podmiotowi prywatnemu o ratingu kredytowym CCC obciążone była taką samą wagą ryzyka jak udzielenie kredytu podmiotowi o ratingu A). Metoda wprowadzona przez Bazyleę I nie uwzględniała ani dywersyfikacji portfela kredytowego, ani pozostałego terminu zaangażowania ani efektywności niektórych narzędzi ograniczania ryzyka kredytowego (takich jak kredytowe instrumenty pochodne)

(…)

… (Advanced IRB metod).

Ad 1. metoda standardowa oparta jest na stosowaniu ratingów zewnętrznej agencji ratingowej i przypisywaniu należnościom opatrzonym danym ratingiem wag ryzyka określonych w porozumieniu Bazylea II.

Ad 2 i 3. Obie wersje metody IRB oparte są na wypracowaniu przez daną instytucję, własnego wewnętrznego modelu dla szacowania prawdopodobieństwa upadłości (Probability of default PD). W obu…

… metody oceny zdolności kredytowej dzieli się na: ilościowe, jakościowe i mieszane. Metody ilościowe oparte są na danych mierzalnych. Zapewniają one obiektywizm dzięki sformalizowanemu doborowi zmiennych do analizy i ustalonemu algorytmowi postępowania. Główną ich wadą jest krótki horyzont czasowy formułowanych prognoz.

W przypadku metod ilościowych ocena polega na opisowym badaniu zjawiska na podstawie…

… wartości aktywów,

- proces stochastyczny intensywności.

- zmienność zdarzeń kredytowych - metody pomiaru ryzyka kredytowego mogą modelować prawdopodobieństwo wejścia w stan niewypłacalności w ciągu roku lub też funkcję rozkładu tego prawdopodobieństwa. W efekcie otrzymane prawdopodobieństwa niewypłacalności mogą być stałe (najczęściej obliczone na podstawie danych historycznych) lub zmienne, tzn…

... zobacz całą notatkę

Komentarze użytkowników (0)