To tylko jedna z 4 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

MODEL SHARPE'a - od czego zależą stopy zwrotu inwestorów na rynkach kapitałowych?

Założenia modelu Sharpe'a:

inwestorzy mają awersję do ryzyka i maksymalizują stopę zwrotu w dłuższej perspektywie czasowej

inwestorzy podejmują racjonalne decyzje

nie ma podatków, kosztów transakcji

decyzje pojedynczego inwestora nie wpływają na kurs akcji

na rynku istnieje nieograniczona możliwość zaciągania kredytów na procent równy stopie wolnej od ryzyka

na rynku jest możliwa nieograniczona krótka sprzedaż papierów wartościowych

Podstawowe równanie modelu Sharpe'a (funkcja SCL) :

- w dłuższej perspektywie czasowej stopa zwrotu nie zależy przypadku -czynnik losowy nie determinuje poziomu rynkowej stopy zwrotu - czynnik losowy dwóch różnych spółek wzajemnie na siebie nie wpływa

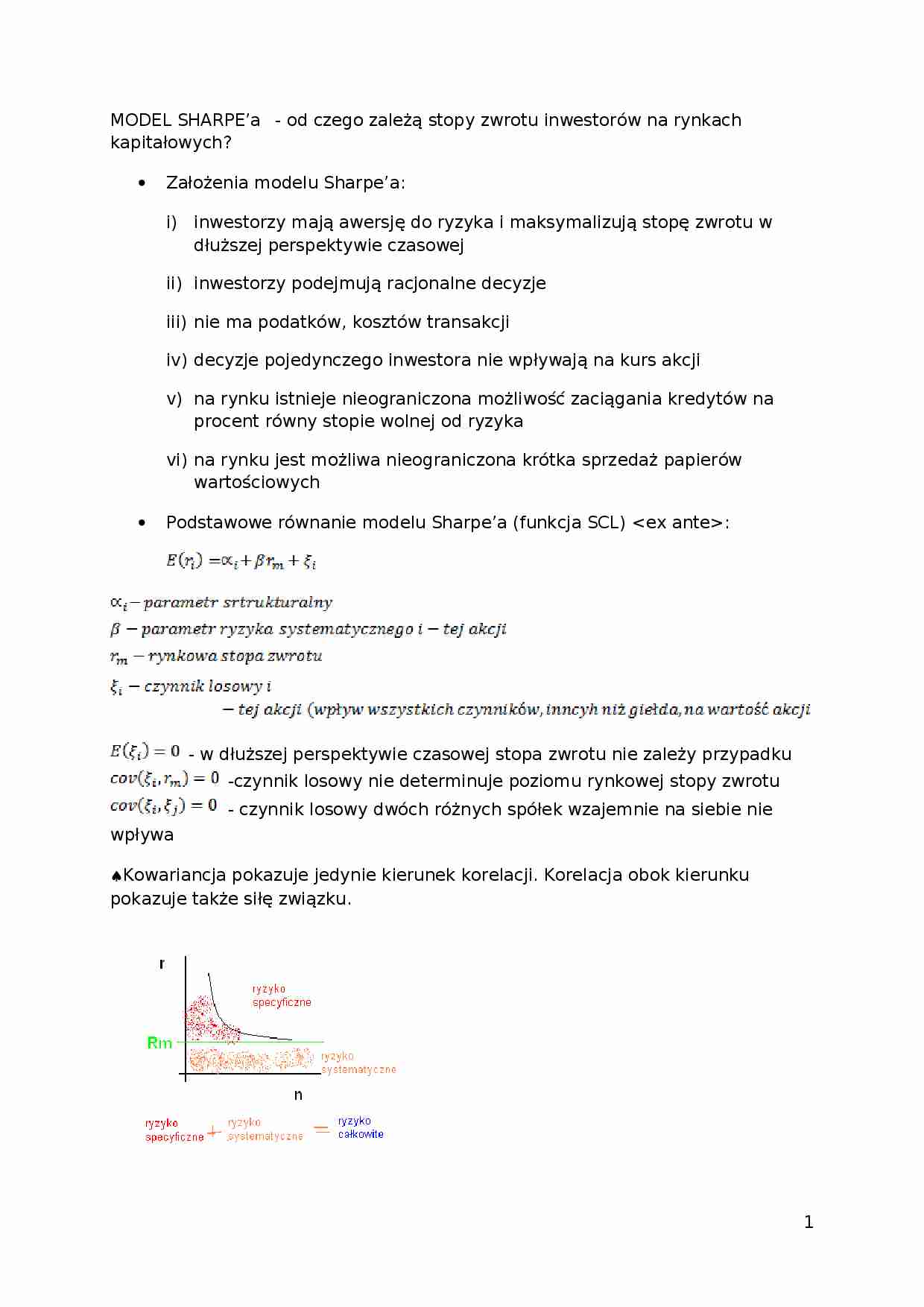

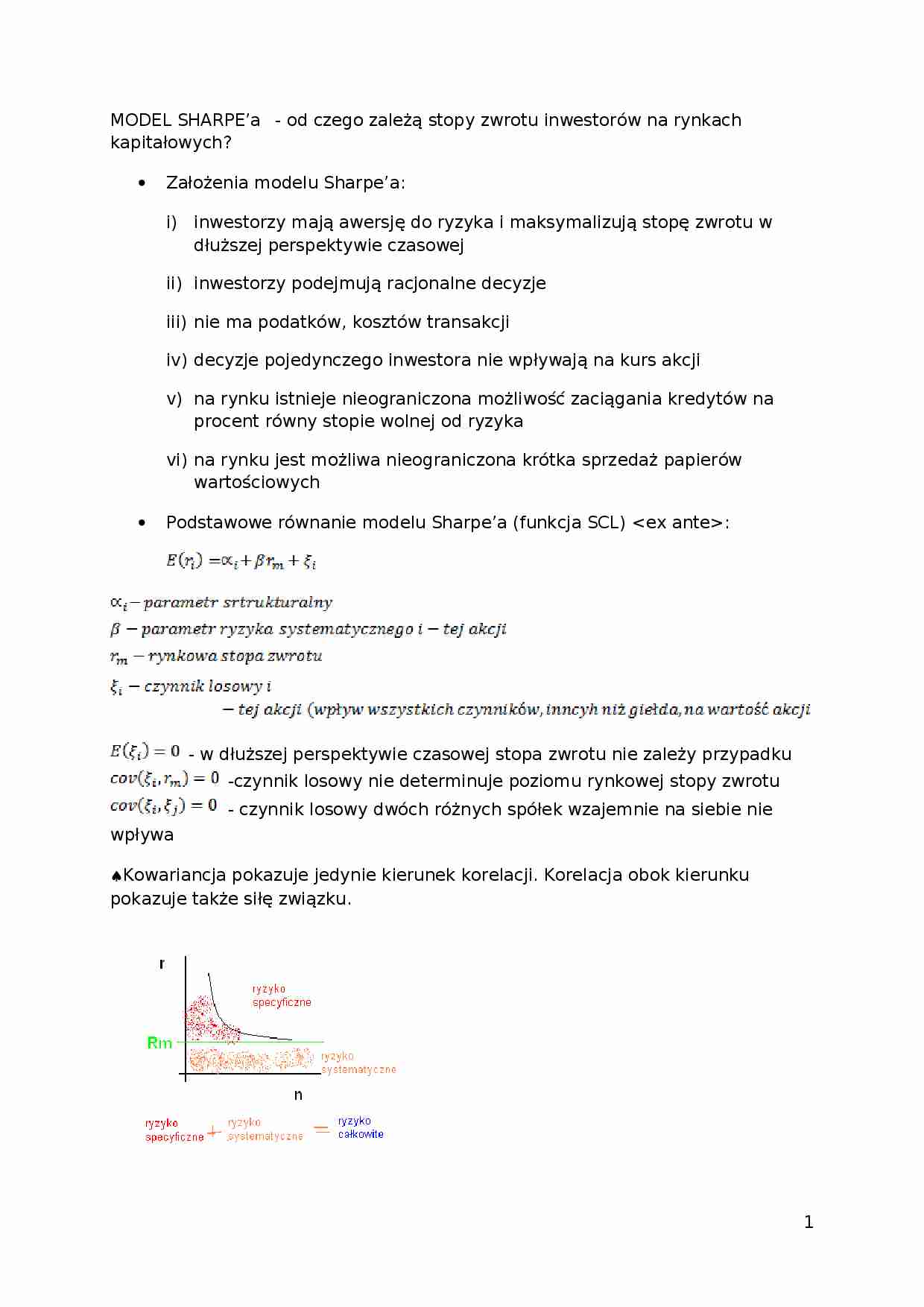

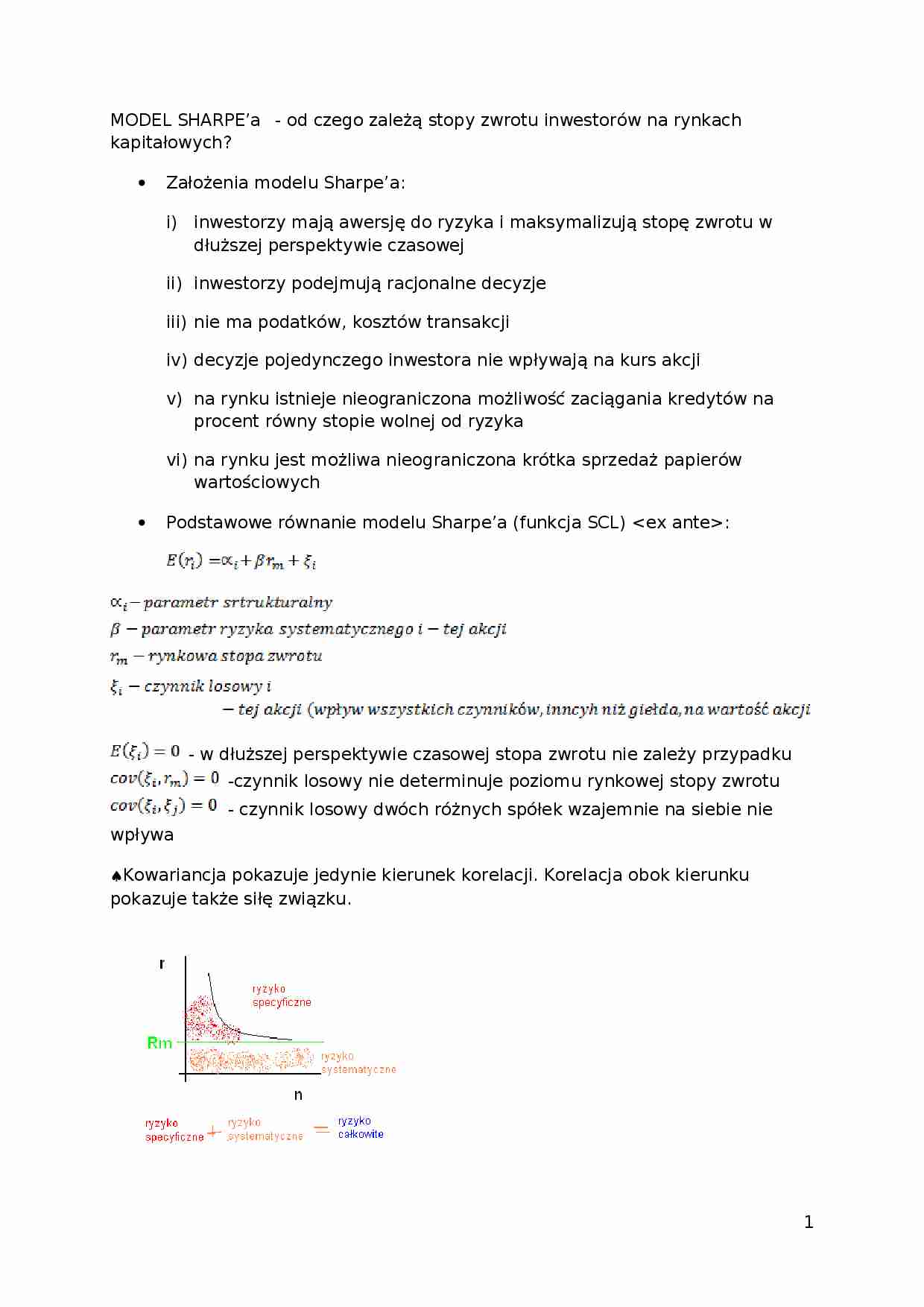

Kowariancja pokazuje jedynie kierunek korelacji. Korelacja obok kierunku pokazuje także siłę związku.

Ex post: Wykład 7 19.11.09

Szacowanie parametru β- miary ryzyka systematycznego

- jak stopa zwrotu z i-tej akcji jest uzależniona od rynkowej stopy zwrotu

Metodą najmniejszych kwadratów przybliżamy rozrzut tych punktów do funkcji liniowej.

Im wyższy kąt α tym spółka bardziej agresywna.

Jeżeli β=1,25 tzn, że ryzyko systematyczne tej spółki jest o 25% większe od ryzyka rynkowego oraz cząstka stopy zwrotu, która jest zależna tylko od rynku = 1,25%*rm.

W oczekiwaniu wzrostów kupuje akcje o wysokim β. Oczekując spadków, najpierw wyprzedaje akcje o wysokim parametrze β.

β oszacowane analitycznie

β lewarowana i nielewarowana - różnice (aspekt dźwigni finansowej):

β z giełdy uwzględnia strukturę finansowania spółki, tzn. proporcje pomiędzy poziomem kapitałów własnych a poziomem kapitałów obcych tzn., że β wyliczona na giełdzie uwzględnia potencjalną dźwignię z tytułu posiłkowania się kapitałami obcymi. Taką β-tę nazywamy β-tą lewarowaną. Natomiast β odnosząca się wyłącznie do kapitałów własnych nazywana jest β-tą nielewarowaną. Między tymi dwoma rodzajami parametru β zachodzi następująca relacja:

Dla tych samych poziomów β a różnych stopni zadłużenia β nielewarowana jest tym niższa im wyższy w danej spółce jest udział długu w kapitale całkowitym.

Wykład 8 26.11.09

*W modelu Sharpe'a dochodzi do dekompozycji ryzyka całkowitego:

-portfel rynkowy Dekompozycja ryzyka całkowitego polega na oszacowaniu struktury ryzyka całkowitego poprzez ryzyko systematyczne skorygowane parametrem β i ryzyko specyficzne skorygowane czynnikiem losowym ξ.

... zobacz całą notatkę

Komentarze użytkowników (0)