To tylko jedna z 4 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

Wykład 2

Pomiar ryzykaMiary obiektywne stosowane w kwantyfikacji ryzyka rynkowego towarzyszącego zaangażowaniu środków w inwestycjach finansowych obejmują:

Miary zmienności,

Miary zagrożenia,

Miary wrażliwości.Miary zmiennościodwołują się do kategorii oczekiwanej stopy zwrotu, wyznaczanej -na podstawie szeregów czasowych stóp zwrotu jako wartośd najbardziej prawdopodobna. Okresowe (dzienne, tygodniowe, miesięczne) stopy zwrotu z inwestycji finansowych przyjmują z reguły rozkłady bliskie normalnemu, umożliwiając tym samym stosowanie średniej wartości stopy zwrotu jako wartości oczekiwanej. W szacowaniu oczekiwanej stopy zwrotu stosuje się średnią wyznaczaną w sposób arytmetyczny, geometrycznyi logarytmiczny.Inwestycje finansowe obejmują zarówno bezpośrednie zaangażowanie środków w instrumenty finansowe rynku finansowego jak i pośrednie z wykorzystaniem oferty instytucji zbiorowego inwestowania. Rozkład normalny pozwala opisad poziom i zmiennośd cen poszczególnych akcji jak i całych portfeli akcji. Z powodzeniem można stosowad rozkład normalny także dla zmian wartości tytułów uczestnictwa w funduszach zarządzanych przez instytucje zbiorowego inwestowania.

Miary zmiennościpozwalają ocenid w jakim stopniu faktyczna stopa zwrotu może różnid się od wartości oczekiwanej. Najczęściej stosowane w pomiarze ryzyka rynkowego miary zmienności to:

Wariancja stopy zwrotu,

Odchylenie stopy zwrotu,

Współczynnik zmienności,

Semiwariancjastopy zwrotu,

Semiodchyleniestopy zwrotu.Wariancja i odchylenie standardowe stopy zwrotu mierzą przeciętne rozproszenie stóp zwrotu względem wartości oczekiwanej. Interpretacja wyników otrzymanych za pośrednictwem wariancji może nastręczad pewnych trudności. Wynik wariancji obliczonej dla stóp zwrotu z inwestycji finansowej podawany jest w procentach kwadratowych. Dlatego znacznie częściej wykorzystuje się odchylenie standardowe stopy zwrotu będące pierwiastkiem kwadratowym wariancji stopy zwrotu. Z punktu widzenia inwestora ważne jest prawidłowe postrzeganie odchylenia standardowego. W sytuacji gdy konieczne jest porównanie inwestycji o różnych wartościach oczekiwanych, można skorzystad z współczynnika zmiennościbędącego miarą względną. Współczynnik zmienności informuje jaka częśd ryzyka mierzonego odchyleniem standardowym przypada na jednostkę stopy zwrotu.

W ocenie zmienności można przyjąd zgodnie z negatywną koncepcją ryzyka, że istotne znaczenie, dla inwestora, mają wyłącznie ujemne stopy zwrotu. Wariancję i odchylenie standardowe wyznaczone w oparciu o ujemne stopy zwrotu określa się odpowiednio semiwariancjąi semiodchyleniemstandardowym.

Cechą charakterystyczną stóp zwrotu z inwestycji finansowych przyjmujących rozkład normalny jest występowanie w przybliżeniu (niezależnie od wartości przyjętych parametrów E(r) i σ):

(…)

…) + 1σ>,

95,45% stóp zwrotu w przedziale (E(r) -2σ, E(r) + 2σ>,

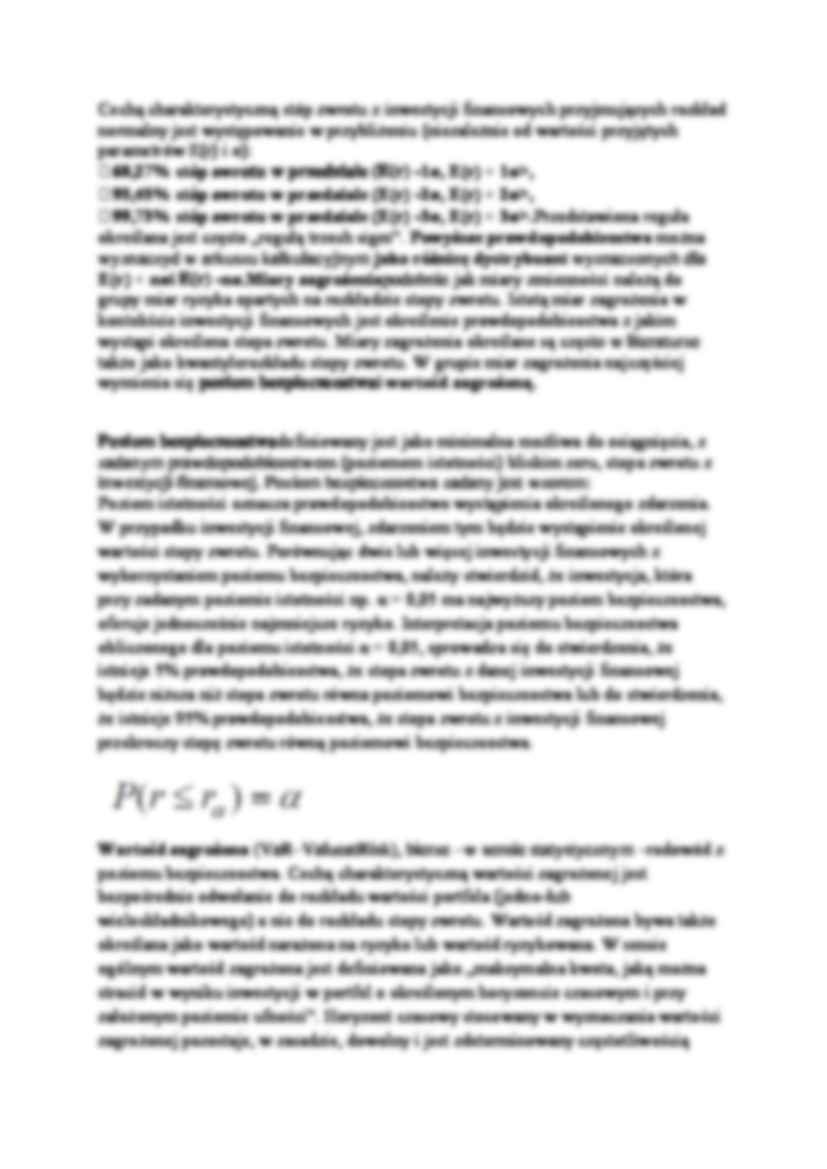

99,73% stóp zwrotu w przedziale (E(r) -3σ, E(r) + 3σ>.Przedstawiona reguła określana jest często „regułą trzech sigm”. Powyższe prawdopodobieostwa można wyznaczyd w arkuszu kalkulacyjnym jako różnicę dystrybuant wyznaczonych dla E(r) + nσi E(r) -nσ.Miary zagrożeniapodobnie jak miary zmienności należą do grupy miar ryzyka opartych…

… może nie obejmowad wszystkich potencjalnych zdarzeo w postaci zmiany procentowej wartości inwestycji finansowej w przyszłości. Ogromną zaletą metody Monte Carlo jest możliwośd zastosowania złożonego modelu zmiany ceny inwestycji finansowej zależnego od wielu parametrów generowanych losowo. Zastosowanie złożonego modelu zmiany ceny inwestycji finansowej powstaje przykładowo przy konstruowaniu portfela nieliniowego…

… (jedno-lub wieloskładnikowego) a nie do rozkładu stopy zwrotu. Wartośd zagrożona bywa także określana jako wartośd narażona na ryzyko lub wartośd ryzykowana. W sensie ogólnym wartośd zagrożona jest definiowana jako „maksymalna kwota, jaką można stracid w wyniku inwestycji w portfel o określonym horyzoncie czasowym i przy założonym poziomie ufności”. Horyzont czasowy stosowany w wyznaczania wartości zagrożonej pozostaje…

… z jego czynników. Przykładem miary wrażliwości, powszechnie stosowanej w analizie inwestycji na rynkach akcji, jest współczynnik modelu Sharp'a. Określa on zależnośd pomiędzy przeciętną stopą zwrotu akcji a przeciętną stopą zwrotu obserwowaną na rynku (np. stopą zwrotu indeksu giełdowego). Współczynnik ten wskazuje, o ile zmieni się stopa zwrotu akcji, w przypadku zmiany stopy zwrotu portfela rynkowego (indeksu…

... zobacz całą notatkę

Komentarze użytkowników (0)