To tylko jedna z 8 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

5. CML – Capital Market Line, Rynkowa Linia Kapitału

Zbiór portfolio o minimalnym odchyleniu standardowym i zbiór efektywny

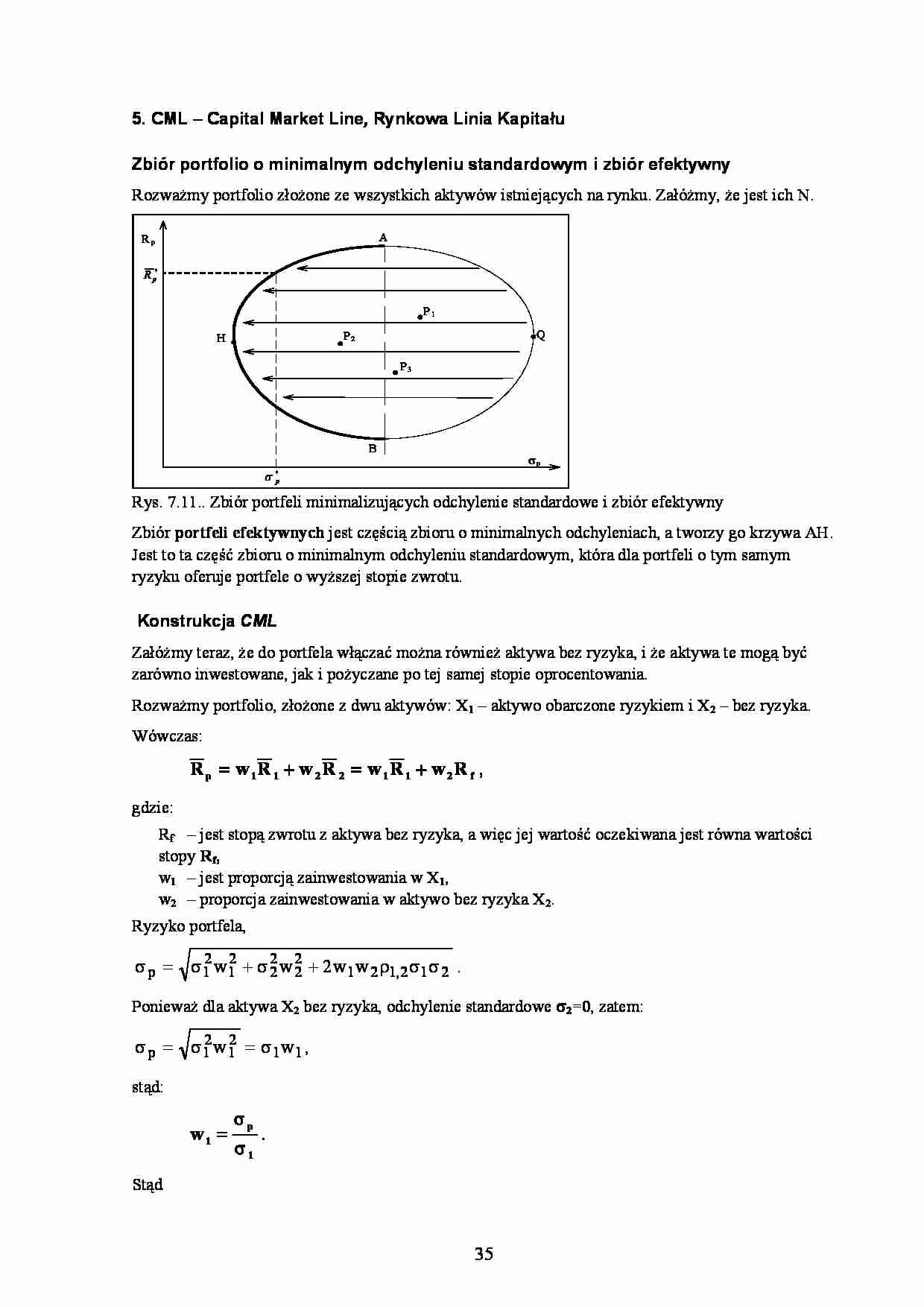

Rozważmy portfolio złożone ze wszystkich aktywów istniejących na rynku. Załóżmy, że jest ich N.

A

Rp

R p*

P1

Q

P2

H

P3

B

σp

σ*

p

Rys. 7.11.. Zbiór portfeli minimalizujących odchylenie standardowe i zbiór efektywny

Zbiór portfeli efektywnych jest częścią zbioru o minimalnych odchyleniach, a tworzy go krzywa AH.

Jest to ta część zbioru o minimalnym odchyleniu standardowym, która dla portfeli o tym samym

ryzyku oferuje portfele o wyższej stopie zwrotu.

Konstrukcja CML

Załóżmy teraz, że do portfela włączać można również aktywa bez ryzyka, i że aktywa te mogą być

zarówno inwestowane, jak i pożyczane po tej samej stopie oprocentowania.

Rozważmy portfolio, złożone z dwu aktywów: X1 – aktywo obarczone ryzykiem i X2 – bez ryzyka.

Wówczas:

R p = w 1R 1 + w 2 R 2 = w 1R 1 + w 2 R f ,

gdzie:

Rf – jest stopą zwrotu z aktywa bez ryzyka, a więc jej wartość oczekiwana jest równa wartości

stopy Rf,

w1 – jest proporcją zainwestowania w X1,

w2 – proporcja zainwestowania w aktywo bez ryzyka X2.

Ryzyko portfela,

2 2

σ p = σ1 w 1 + σ 2 w 2 + 2 w 1w 2 ρ1,2 σ1σ 2 .

2 2

Ponieważ dla aktywa X2 bez ryzyka, odchylenie standardowe σ2=0, zatem:

2 2

σ p = σ1 w 1 = σ1w 1 ,

stąd:

w1 =

σp

σ1

.

Stąd

35

R p = w 1R 1 + w 2R f =

=

σp

σp

R1 + 1 −

Rf =

σ1

σ1

= R f + (R 1 − R f )

= Rf +

σp

σ1

=

R1 − Rf

σp

σ1

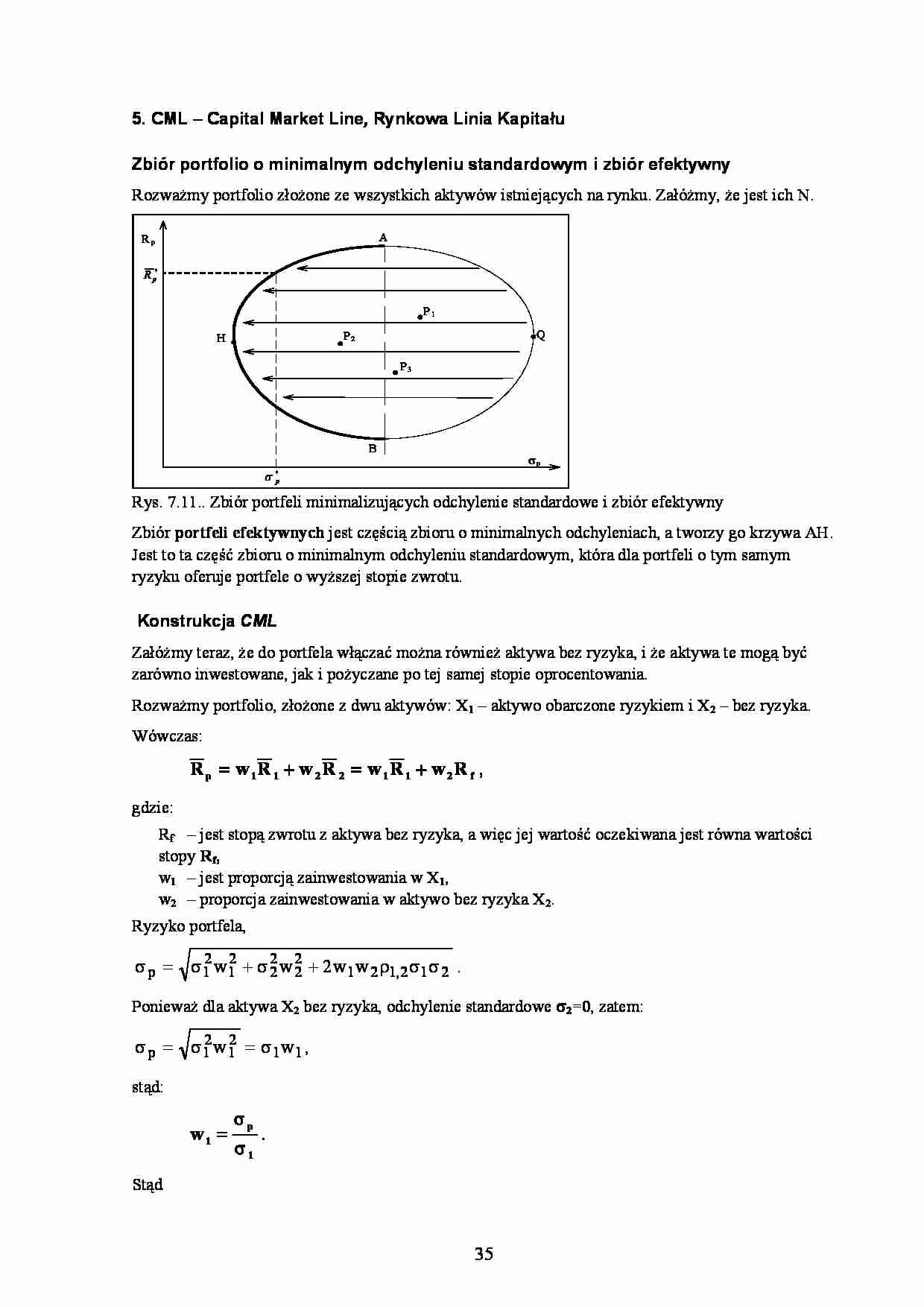

Oczekiwana stopa zwrotu portfela złożonego z aktywa wolnego od ryzyka i aktywa obarczonego

ryzykiem jest liniową funkcją jego odchylenia standardowego, Rys.

Rp

L

R1

M=X

1

G

Rf

C=X

1

σ

σ1

Rys. Zbiór możliwych portfeli, złożonych z aktywów z ryzykiem i bez ryzyka

Inaczej mówiąc, w rozważanej sytuacji zbiór możliwych portfeli jest liniowy. Punkt C pokazuje

portfel, który zawiera tylko aktywa bez ryzyka, w2=100%, a więc σp=0, a oczekiwana stopa zwrotu

z portfela wynosi R p = R f .Punkt M obrazuje portfel, złożony w 100% z aktywa obarczonego

ryzykiem, w1=100%, σ p = σ 1 , o oczekiwanej stopie zwrotu R p = R 1 .

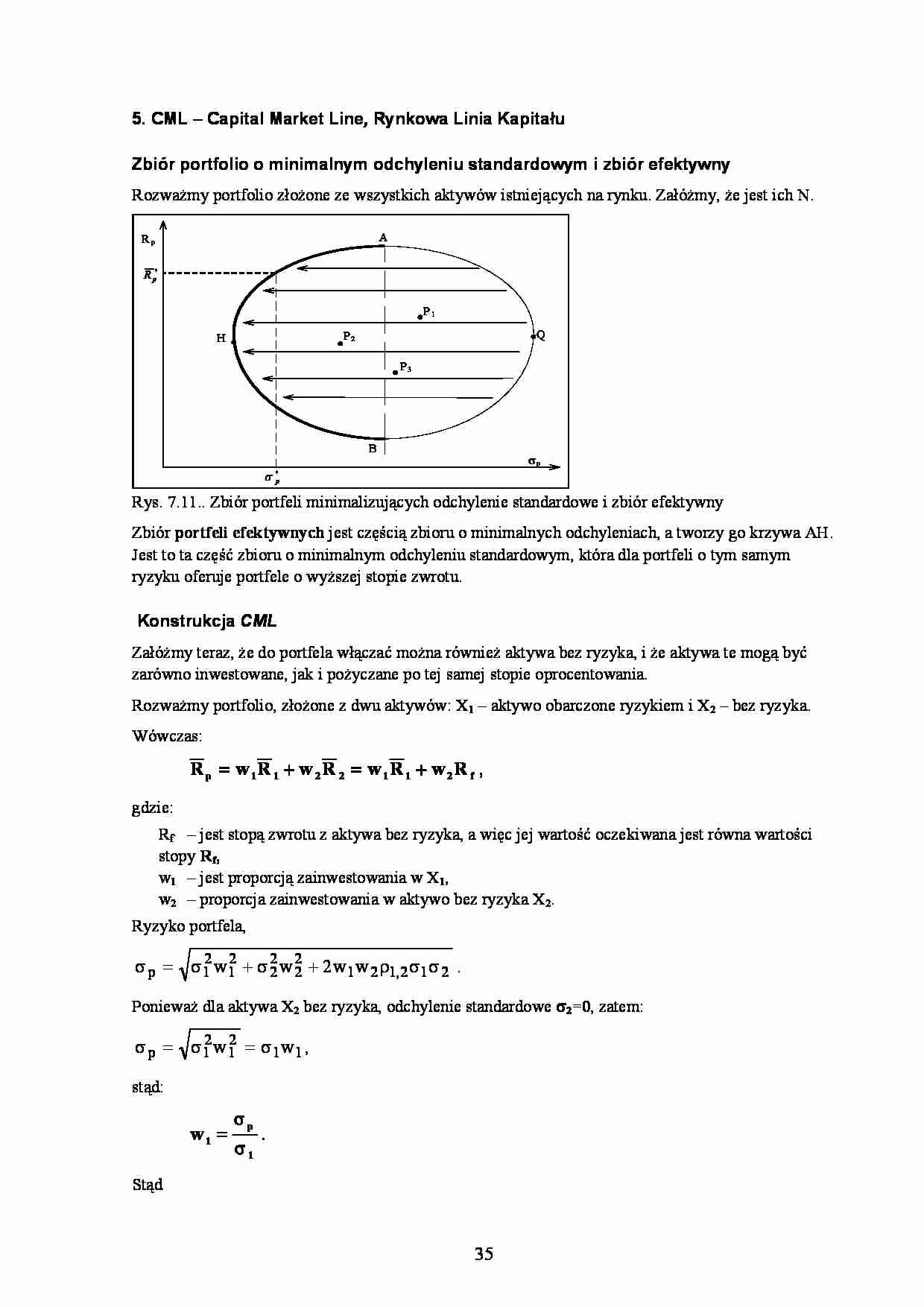

Rozważmy teraz portfolio, złożone z aktywa bez ryzyka i wszystkich aktywów ryzykownych,

znajdujących się na rynku, Rys.

L

Rp

J

M

A

P

Rf

C

K

B

σp

Rys.. CML – Rynkowa Linia Kapitału

Jeśli istnieje na rynku aktywo, które może być pożyczane komuś i od kogoś, według takiej

samej stopy Rf , wolnej od ryzyka, zbiór portfeli efektywnych zawiera wszystkie portfele,

będące kombinacją aktywa bez ryzyka i portfela z ryzykiem M.

Na rysunku zbiór portfeli efektywnych jest wyznaczany przez linię CML.

Podsumowując, zbiór efektywny, gdy w skład portfela wchodzą aktywa bez ryzyka, jest liniowy.

Zbiór ten nazywa się linią CML – Capital Market Line, Linią Rynkową Kapitału.

36

Co do portfeli leżących na tej linii, zakłada się, że na rynku kapitałowym można inwestować

i pożyczać (od kogoś) po stopie oprocentowania Rf wolnej od ryzyka.

Portfolio M jest znane jako portfolio rynkowe aktywów obarczonych ryzykiem.

Portfolio

... zobacz całą notatkę

Komentarze użytkowników (0)