To tylko jedna z 11 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

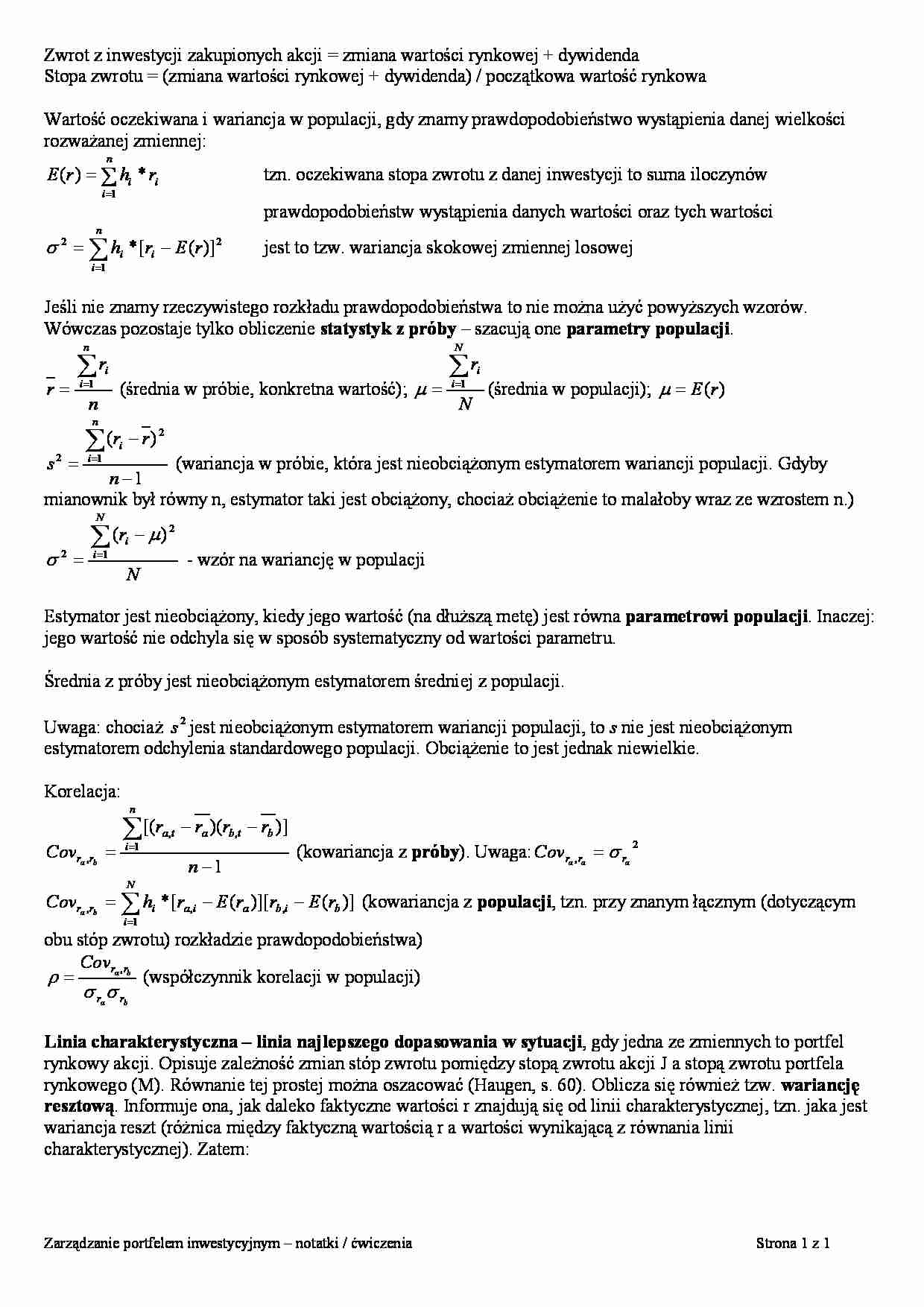

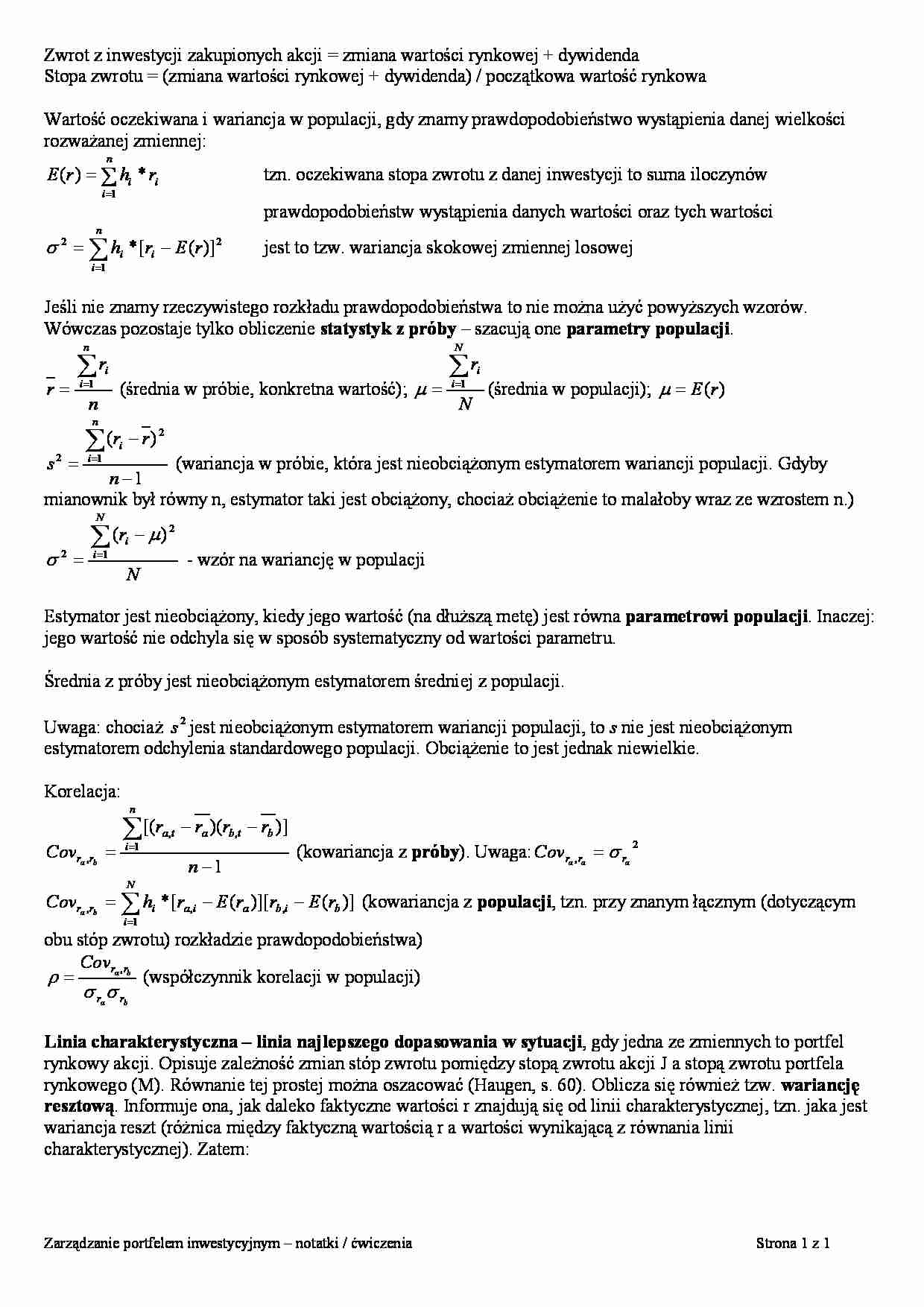

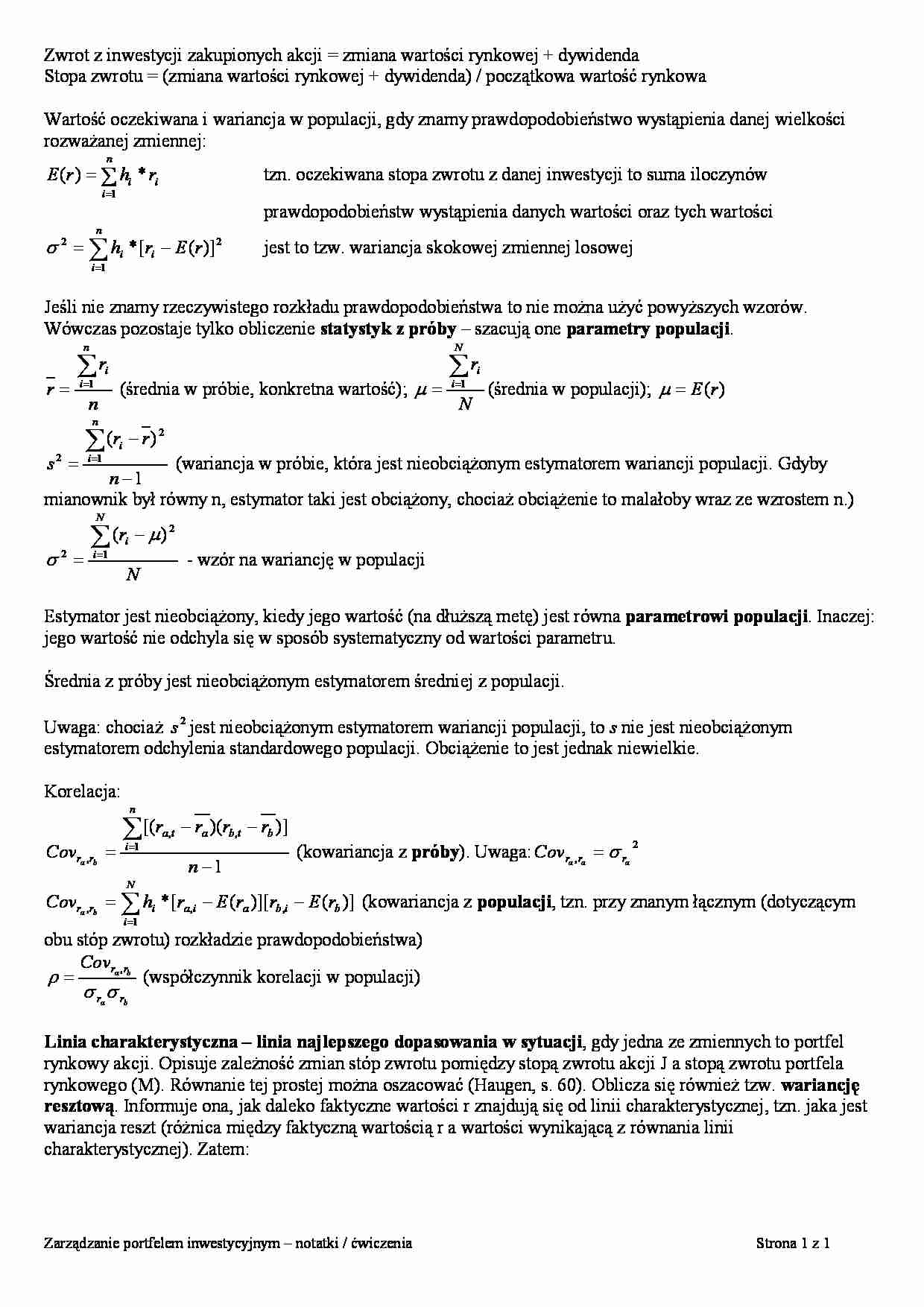

Pojawiają się tu wzory, jednak głównie poruszane w nich są następujące treści: stopy zwrotu, wartości oczekiwane, odchylenia standardowe, korelacje stóp zwrotu, linia charakterystyczna, stopa zwrotu z portfela, linia kombinacji, zbiór minimalnego ryzyka, pocisk Markowitz\'a, globalny portfel minimalnego ryzyka, zbiór efektywny, izoelipsy wariancji, linia krytyczna, własności zbioru minimalnego ryzyka, model jednowskaźnikowy, ryzyko systematyczne, współczynnik beta portfela, wariancja resztowa portfela, modele wielowskaźnikowe

(…)

…:

jego wartość nie odchyla się w sposób systematyczny od wartości parametru.

Średnia z próby jest nieobciąŜonym estymatorem średniej z populacji.

Uwaga: chociaŜ s 2 jest nieobciąŜonym estymatorem wariancji populacji, to s nie jest nieobciąŜonym

estymatorem odchylenia standardowego populacji. ObciąŜenie to jest jednak niewielkie.

Korelacja:

n

∑ [(r

a ,t

− ra )(rb ,t − rb )]

i =1

Cov ra ,rb =

n −1

(kowariancja z próby). Uwaga: Cov ra ,ra = σ ra

2

N

Cov ra ,rb = ∑ hi * [ra ,i − E (ra )][rb ,i − E (rb )] (kowariancja z populacji, tzn. przy znanym łącznym (dotyczącym

i =1

obu stóp zwrotu) rozkładzie prawdopodobieństwa)

Cov ra , rb

ρ=

(współczynnik korelacji w populacji)

σr σr

a

b

Linia charakterystyczna – linia najlepszego dopasowania w sytuacji, gdy jedna ze zmiennych to portfel

rynkowy akcji. Opisuje zaleŜność…

… wystąpienia danych wartości oraz tych wartości

n

σ 2 = ∑ hi * [ri − E (r )] 2

jest to tzw. wariancja skokowej zmiennej losowej

i =1

Jeśli nie znamy rzeczywistego rozkładu prawdopodobieństwa to nie moŜna uŜyć powyŜszych wzorów.

Wówczas pozostaje tylko obliczenie statystyk z próby – szacują one parametry populacji.

n

N

∑ ri

r=

i =1

∑r

i

(średnia w próbie, konkretna wartość); µ =

n

i =1

N

(średnia w populacji…

… = A + β * rM ,t + ε t , gdzie rM ,t to stopa zwrotu z portfela rynkowego, a β to współczynnik beta portfela.

Ze względu na to, Ŝe wg załoŜeń modelu jednowskaźnikowego jedynym determinantem wartości macierzy

kowariancji jest fakt, Ŝe ceny wszystkich akcji reagują – mniej lub bardziej – na zmiany związane z portfelem

rynkowym, kowariancję pomiędzy stóp zwrotu dwóch akcji moŜna wyrazić następującym wzorem…

... zobacz całą notatkę

Komentarze użytkowników (0)