To tylko jedna z 2 stron tej notatki. Zaloguj się aby zobaczyć ten dokument.

Zobacz

całą notatkę

STAWKA PODATKOWA Nie ma definicji legalnej. Doktryna: Jest to liczba określająca wysokość podatku przy danej podstawie podatkowej. Klasyfikacja stawek: a) forma stawki: - procentowa/ułamkowa (VAT)

- kwotowa (transportowy, od nieruchomości, od posiadania psa)

Czasem ustawodawca nie wskazuje kwoty, ale sposób jej obliczenia podatek rolny

- mieszana - składa się z procentów i kwoty. (PDOF, spadki i darowizny)

b) rodzaje stawek (określenie sposobu zachowania się stawki w stosunku do zmiany podstawy opodatkowania):

- proporcjonalna/stała/liniowa - niezależnie od zmiany podstawy opodatkowania stawka pozostanie na tym samym poziomie (kwota podatku rośnie lub maleje wprost proporcjonalnie do podstawy opodatkowania), np. w podatku akcyzowym, VAT, od nieruchomości

- zmienna zmieniają się wraz ze zmianą wysokości podstawy opodatkowania; zmienność może przybierać różny charakter:

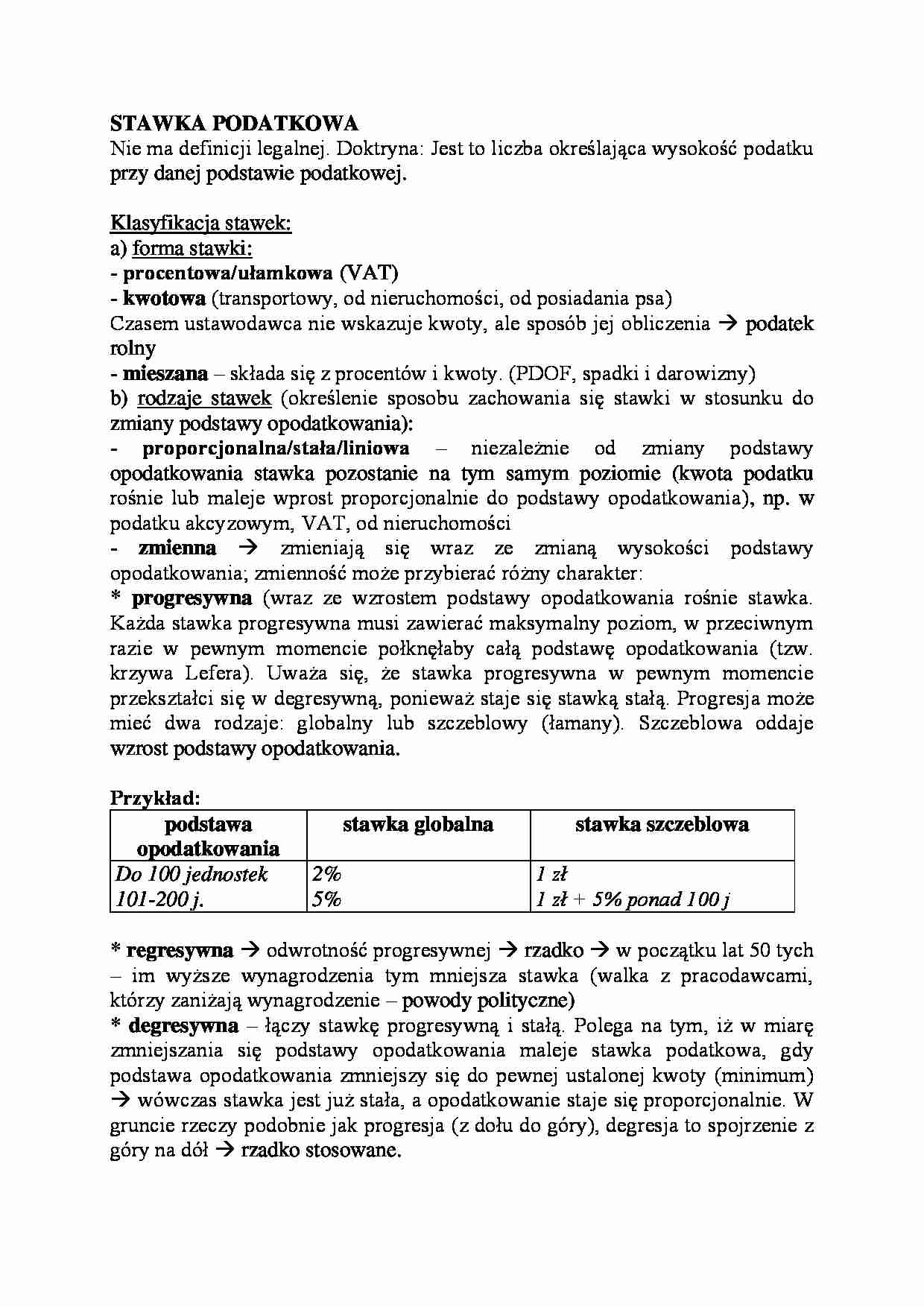

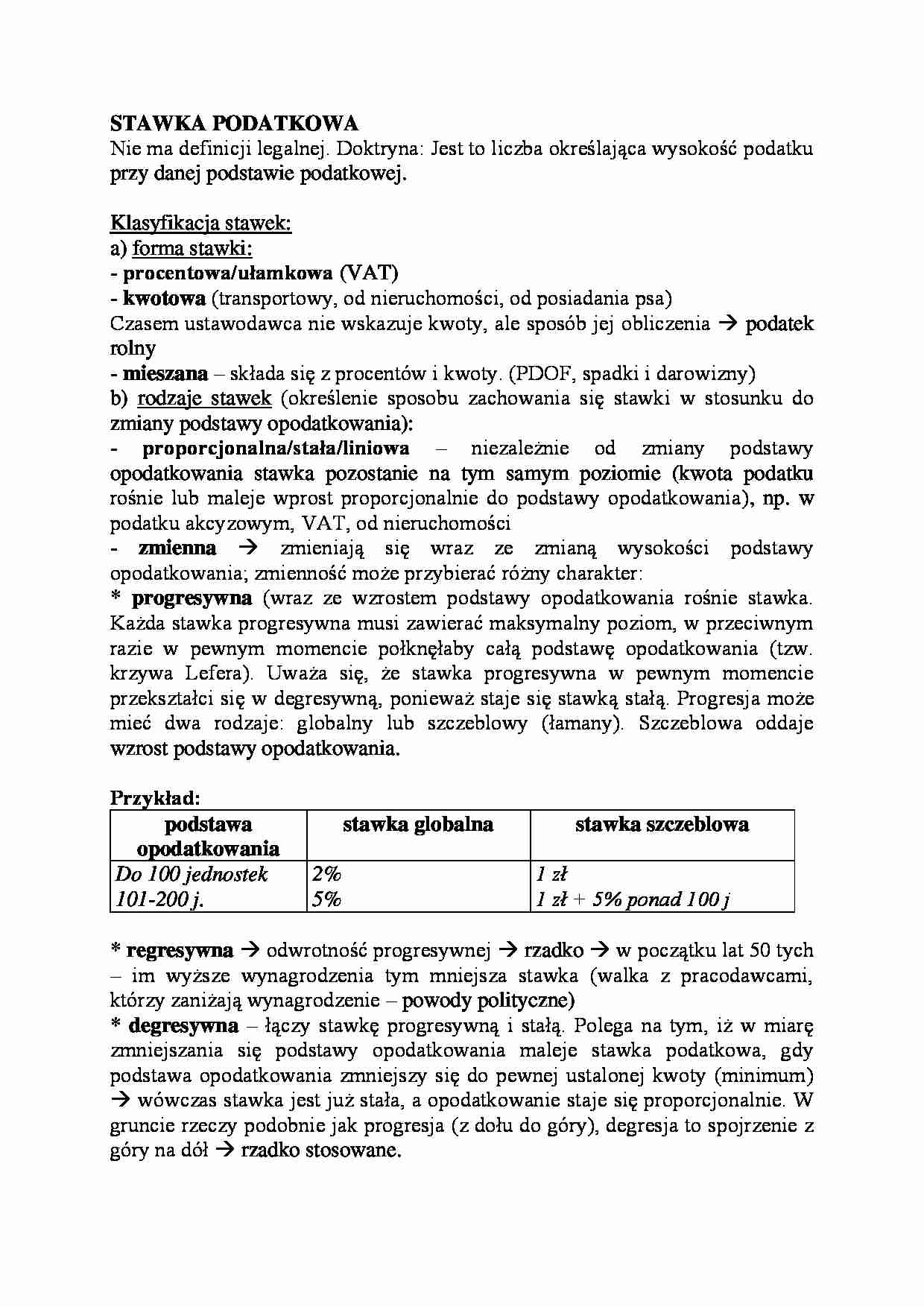

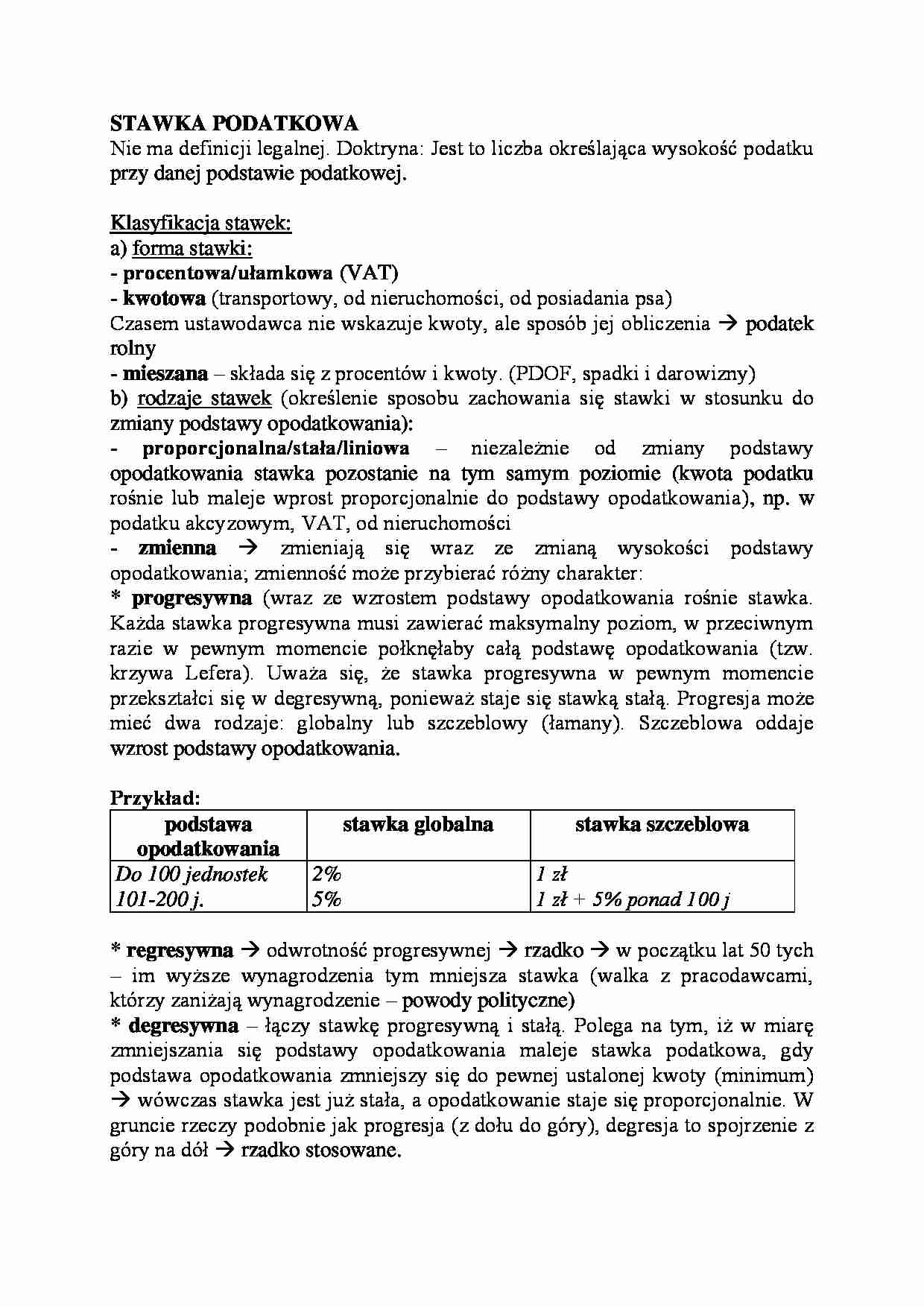

* progresywna (wraz ze wzrostem podstawy opodatkowania rośnie stawka. Każda stawka progresywna musi zawierać maksymalny poziom, w przeciwnym razie w pewnym momencie połknęłaby całą podstawę opodatkowania (tzw. krzywa Lefera). Uważa się, że stawka progresywna w pewnym momencie przekształci się w degresywną, ponieważ staje się stawką stałą. Progresja może mieć dwa rodzaje: globalny lub szczeblowy (łamany). Szczeblowa oddaje wzrost podstawy opodatkowania. Przykład: podstawa opodatkowania stawka globalna stawka szczeblowa Do 100 jednostek 101-200 j. 2% 5% 1 zł 1 zł + 5% ponad 100 j * regresywna odwrotność progresywnej rzadko w początku lat 50 tych - im wyższe wynagrodzenia tym mniejsza stawka (walka z pracodawcami, którzy zaniżają wynagrodzenie - powody polityczne)

* degresywna - łączy stawkę progresywną i stałą. Polega na tym, iż w miarę zmniejszania się podstawy opodatkowania maleje stawka podatkowa, gdy podstawa opodatkowania zmniejszy się do pewnej ustalonej kwoty (minimum) wówczas stawka jest już stała, a opodatkowanie staje się proporcjonalnie. W gruncie rzeczy podobnie jak progresja (z dołu do góry), degresja to spojrzenie z góry na dół rzadko stosowane. Termin powstania zobowiązań podatkowych istnieją dwie możliwości (art. 21 ordynacji):

- zaistnienia zdarzenia, z którym ustawa podatkowa wiąże powstanie takiego zobowiązania ex lege (w polskim systemie dominują zobowiązania podatkowe powstające z mocy samego prawa bez konieczności prowadzenia postępowania podatkowego) mamy tutaj do czynienia z zasadą samoobliczenia podatku

- doręczenia decyzji organu podatkowego, ustalającej wysokość tego zobowiązania

(…)

… samoobliczenia podatku

- doręczenia decyzji organu podatkowego, ustalającej wysokość tego zobowiązania (druga kategoria to takie podatki, które płaci się po otrzymaniu decyzji organu podatkowego, a więc z momentem dokonania pewnych czynności proceduralnych) podatek od spadków i darowizn przekazuje się oświadczenie, co weszło w skład masy spadkowej i jaka jest jej wartość, a organ ustala wtedy czy i w jakiej wysokości powstaje podatek. Momentem powstania zobowiązania jest moment doręczenia decyzji, a nie wydania jej. Ordynacja podatkowa wyróżnia dwa rodzaje decyzji wydawanych w przedmiocie obliczenia wysokości zobowiązania podatkowego: decyzje ustalające, konstytutywne np. nakaz płatniczy i decyzje określające, które mają charakter deklaratoryjny a doręczenia takiej decyzji nie powoduje powstania nowych praw…

... zobacz całą notatkę

Komentarze użytkowników (0)