Fragment notatki:

Dr. Ewa Feder – Sempach

Seminarium licencjackie

Pytania egzaminacyjne

10. PLATNOŚCI W HANDLU MIĘDZYNARODOWYM

Podział rozliczeń ze względu na formę przekazywania/otrzymywania środków za/z zagranicy:

1. rozliczenia gotówkowe – przekazanie należności w formie gotówki. Coraz mniejszy udział

w całości rozliczeń ze względu na tzw. pieniądz elektroniczny i różnego rodzaju ograniczenia w przywozie i wywozie gotówki w

niektórych krajach.

2. rozliczenia bezgotówkowe – obecnie najbardziej popularna forma rozliczeń. W tej formie dominują rozliczenia dewizowe

(dokonywane przy pomocy czeków, weksli, przekazów, etc.). Mniej popularne jest rozliczanie się przy pomocy towarów i usług

(barter, clearing, transakcje samospłaty, etc.).

Podział rozliczeń ze względu na termin, w którym następuje regulacja zobowiązań:

1. rozliczenia natychmiastowe – płatność w momencie dostawy lub w niewielkim odstępie czasu

2. rozliczenia kredytowe – otrzymanie tzw. kredytu kupieckiego, czyli odroczenia terminu płatności

Podział rozliczeń ze względu na zakres ryzyka ponoszonego przez partnerów transakcji:

1. rozliczenia nieuwarunkowane – płatność nie jest uzależniona od spełnienia przez beneficjenta jakichkolwiek warunków. Do tej formy

rozliczeń możemy zaliczyć płatność

w rachunku otwartym oraz przedpłatę. (w praktyce polecenie wypłaty i czeki).

2. rozliczenia uwarunkowane – dokonanie płatności jest uzależnione od spełnienia określonych warunków. Do tej formy należy zaliczyć

inkaso dokumentowe oraz akredytywę dokumentową.

AKREDYTWYA

Akredytywa – pisemne zobowiązanie banku importera do wypłacenia eksporterowi należności w zamian za złożenie dokumentów

reprezentujących towar. W rozliczeniach tego typu zleceniodawcą jest importer. Importer wpłaca on środki na poczet akredytywy. Jeżeli

eksporter spełni wymagania dostanie należność. Dla importera akredytywa nie eliminuje ryzyka (niezgodność towaru).

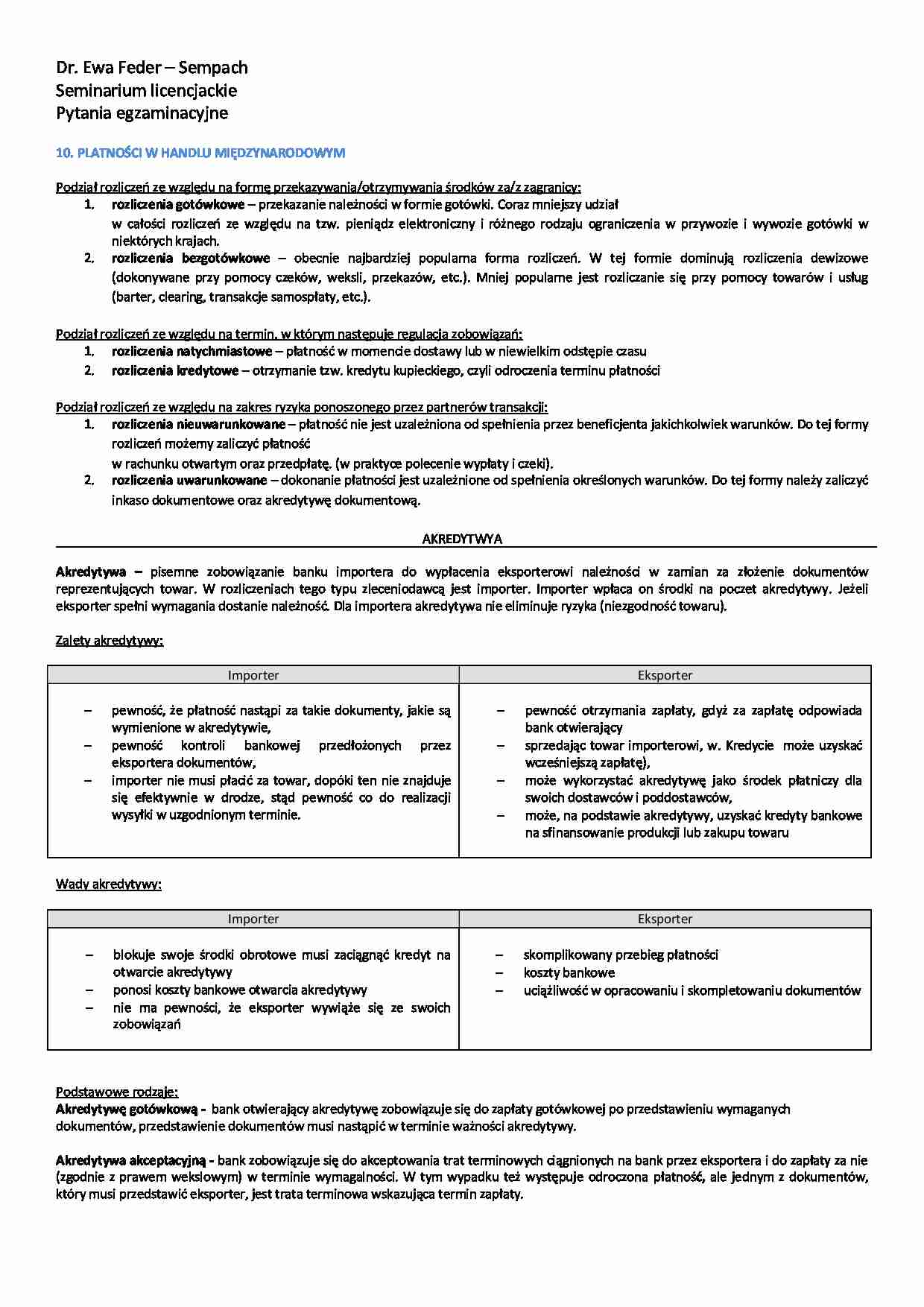

Zalety akredytywy:

Importer

pewność, że płatność nastąpi za takie dokumenty, jakie są

wymienione w akredytywie,

pewność kontroli bankowej przedłożonych przez

eksportera dokumentów,

importer nie musi płacić za towar, dopóki ten nie znajduje

się efektywnie w drodze, stąd pewność co do realizacji

wysyłki w uzgodnionym terminie.

Eksporter

pewność otrzymania zapłaty, gdyż za zapłatę odpowiada

bank otwierający

sprzedając towar importerowi, w. Kredycie może uzyskać

wcześniejszą zapłatę),

może wykorzystać akredytywę jako środek płatniczy dla

swoich dostawców i poddostawców,

może, na podstawie akredytywy, uzyskać kredyty bankowe

na sfinansowanie produkcji lub zakupu towaru

Wady akredytywy:

Importer

blokuje swoje środki obrotowe musi zaciągnąć kredyt na

otwarcie akredytywy

ponosi koszty bankowe otwarcia akredytywy

nie ma pewności, że eksporter wywiąże się ze swoich

zobowiązań

Eksporter

skomplikowany przebieg płatności

koszty bankowe

uciążliwość w opracowaniu i skompletowaniu dokumentów

Podstawowe rodzaje:

Akredytywę gotówkową - bank otwierający akredytywę zobowiązuje się do zapłaty gotówkowej po przedstawieniu wymaganych

dokumentów, przedstawienie dokumentów musi nastąpić w terminie ważności akredytywy.

Akredytywa akceptacyjną - bank zobowiązuje się do akceptowania trat terminowych ciągnionych na bank przez eksportera i do zapłaty za nie

(zgodnie z prawem wekslowym) w terminie wymagalności. W tym wypadku też występuje odroczona płatność, ale jednym z dokumentów,

który musi przedstawić eksporter, jest trata terminowa wskazująca termin zapłaty.

Dr. Ewa Feder – Sempach

Seminarium licencjackie

Pytania egzaminacyjne

Akredytywa odwołalna – może być odwołana lub zmieniona bez wcześniejszego zawiadomienia beneficjenta - praktycznie w normalnych

stosunkach handlowych w handlu zagranicznym nie występują, bo są nie do zaakceptowania przez eksportera

Akredytywa nieodwołalna – nie może być zmieniona ani odwołana bez zgody wszystkich zaangażowanych w akredytywę stron czyli:

zleceniodawcy, banku otwierającego i potwierdzającego, beneficjenta.

Akredytywa gwarancyjna – akredytywa z odroczonym terminem płatności.

Akredytywa importowa - kiedy klient banku pełni w danej transakcji rolę importera i zleca swojemu bankowi otwarcie akredytywy

Akredytywa eksportowa - kiedy klient banku pełni w danej transakcji rolę eksportera, na którego rzecz została otwarta i ewentualnie

potwierdzona akredytywa.

Akredytywa – schemat:

INKASO

Inkaso dokumentowe - polegająca na pobraniu przez bank od kupującego na rzecz sprzedającego określonej należności, w zamian za wydanie

powierzonych przez sprzedającego dokumentów, zgodnie z ustalonymi warunkami. Stanowi zabezpieczenie zarówno dla eksportera jak i

importera. Dla sprzedającego przed ryzykiem odebrania towaru przez kupującego bez dokonania zapłaty, a kupującemu daje możliwość

odroczenia płatności do momentu otrzymania towaru. Bank eksportera i importera pełni rolę pośrednika.

Zalety inkasa:

Importer

Eksporter

Ma pewność że dokumenty nie zostaną wydane

importerowi dopóki nie spełni on warunków zawartych w

zleceniu inkasowym

Inkaso jest bezpieczniejsze, prostsze i tańsze niż akredytywa

Niski koszt operacji bankowej

Łatwy sposób rozliczenia transakcji z kontrahentem

Przed dokonaniem płatności może sprawdzić i ocenić

dokumenty będące przedmiotem inkasa i dopiero wtedy

dokonać płatności

Niski koszt operacji bankowej

-

-

-

Wady inkasa:

Importer

-

Kupujący nie ma pewności czy sprzedający dopełnił

wszystkich warunków umowy

Eksporter

-

Ryzyko, że kupujący nie dokona zapłaty

Ryzyko opóźnienia wykupu dokumentów przez importera

Ryzyko odmowy przyjęcia towaru przez importera

Data płatności nie jest znana

Podstawowe rodzaje:

Inkaso finansowe - zwane też inkasem prostym; jego przedmiotem są niektóre wartości finansowe (głównie czeki i weksle). Realizacja inkasa

finansowego przebiega zawsze w formie inkasa gotówkowego

Inkaso dokumentowe - jego przedmiotem są dokumenty handlowe (np. faktura, konosament), dające ich posiadaczowi prawo do

dysponowania towarem. Realizacja inkasa dokumentowego przebiega w formie inkasa gotówkowego lub inkasa akceptacyjnego.

-

gotówkowe typu D/P – polega na wydaniu nabywcy dokumentów reprezentujących towar w zamian za zapłatę gotówkową

Dr. Ewa Feder – Sempach

Seminarium licencjackie

Pytania egzaminacyjne

-

akceptacyjne typu D/A– polega na wydaniu nabywcy dokumentów reprezentujących towar w zamian za zaakceptowanie traty

terminowej dołączonej do tych dokumentów. Akceptacji traty dokonuje nabywca towaru. Sprzedawca nie otrzymuje w tym rodzaju

inkasa zapłaty lecz zabezpieczenie wekslowe zapłaty w późniejszym terminie.

Inkaso spedytorskie - towar trafia do spedytora, realizowane bez pośrednictwa banku. Spedytor ma obowiązek wydania towaru nabywcy po

przedstawieniu przez niego dowodu wykupienia dokumentów handlowych

Inkaso akceptacyjne - realizacja polega na wydaniu przez bank przedmiotu inkasa płatnikowi, w zamian za zabezpieczenie zapłaty poprzez

dokonanie przez płatnika akceptu traty terminowej

Inkaso gwarantowane – bank gwarantuje podawcy otrzymanie płatności w przypadku niewykupienia przedmiotu inkasa lub traty terminowej

przez płatnika. Ten rodzaj inkasa stosowany bywa w transakcjach handlowych z mało znanymi partnerami.

Inkaso dokumentowe – schemat:

RÓŻNICE MIĘDZY INKASO A AKREDYTYWĄ

akredytywa jest droższa

akredytywę otwiera importer, inkaso eksporter

inkaso prostsze procedury

po zawarciu kontraktu eksporter wysyła towar – inkaso

eksporter nie wyśle towaru dopóki akredytywa nie zostanie otwarta

CZEK

Czek - jest to papier wartościowy wystawiony w ściśle określonej formie przez prawo czekowe, w którym wystawca czeku (trasant) poleca

bankowi (trasat) zapłatę określonej sumy pieniężnej okazicielowi (remitent) lub oznaczonej osobie za okazaniem czeku. Czek jest przede

wszystkim środkiem zapłaty, wręczany jest zamiast pieniądza, przy zakupie towarów i usług.

Podstawowe rodzaje:

Czek in blanco - zwany również niezupełnym, jest to czek wystawiony z pominięciem niektórych istotnych elementów czeku, np. sumy lub

daty wystawienia, musi jednak zawierać co najmniej podpis wystawcy czeku.

Czek postdatowany – to takie, w których wpisano datę wystawienia późniejszą niż data faktycznego wystawienia. Może to być związane z

brakiem pokrycia na koncie wystawcy w dniu faktycznego wystawienia czeku.

Czek gotówkowy (kasowy) - to dokument zawierający polecenie wystawcy czeku skierowane do banku - trasata wypłacenia określonej na

czeku kwoty.

Czek na okaziciela - bank jest zwolniony ze sprawdzania, czy osoba, która przedkłada czek do zapłaty, jest jego prawnym właścicielem z

formalnego punktu widzenia. Czeki takie przenoszone są przez samo wręczenie dokumentu. Legitymowana jest każda osoba przedstawiająca

czek do zapłaty.

Czek imienny - zawierają imię, nazwisko remitenta. W tym wypadku bank przy wypłacie ma obowiązek sprawdzenia legitymacji czekowej

osoby, na rzecz której czek wystawiono.

Termin przedstawienia czeku do zapłaty:

8 dni (Polska 10 dni) od daty wystawienia, jeżeli czek jest wystawiony i płatny w tym samym kraju

20 dni od daty wystawienia, jeżeli miejsce wystawienia czeku i miejsce jego płatności znajduje się w różnych krajach tej samej części

świata

Dr. Ewa Feder – Sempach

Seminarium licencjackie

Pytania egzaminacyjne

70 dni od daty wystawienia, jeżeli miejsce wystawienia czeku i jego płatności znajdują się

w różnych częściach świata

Przeniesienie praw z czeku:

poprzez przelew

w drodze indosu

poprzez proste wręczenie

WEKSEL

Weksel – rodzaj papieru wartościowego imiennego lub na zlecenie, w którym wystawca weksla (trasant) zobowiązuje się bezwarunkowo, że

inna osoba (trasat) dokona na rzecz odbiorcy weksla (remitenta) zapłaty określonej sumy pieniężnej w określonym miejscu i czasie.

Podstawowe rodzaje:

Weksel własny (P/N) - weksel zawierający bezwarunkowe przyrzeczenie wystawcy weksla zapłaty oznaczonej sumy pieniężnej w określonym

miejscu i czasie remitentowi wskazanemu na wekslu. Obowiązek zapłaty powstaje z chwilą złożenia na wekslu podpisu przez wystawcę weksla

Weksel trasowany (B/E) - inaczej zwany wekslem ciągnionym albo tratą. Jest to weksel, w którym trasant poleca trasatowi zapłatę określonej

sumy pieniężnej w określonym miejscu i czasie remitentowi wskazanemu na wekslu. Trasat powinien akceptować tratę. Trasat nie odpowiada

za zobowiązania wynikające z weksla, dopóki trata nie zyska jego akceptu.

Weksel In blanco - nie został wypełniony całkowicie, brakującym elementem, który najczęściej jest nie określony w chwili wystawienia weksla

jest suma wekslowa. Musi zawierać co najmniej podpis wystawcy weksla lub akceptanta złożony w celu zaciągnięcia zobowiązania wekslowego.

Weksel skarbowy - jeden z rodzajów skarbowych papierów dłużnych. Ma on formę weksla własnego, którego wystawcą jest Skarb Państwa.

Odpowiednikiem weksli skarbowych, bardzo popularnych w krajach anglosaskich, są emitowane w Polsce bony skarbowe.

Funkcje weksla:

funkcja płatnicza – wręczany jest zamiast zapłaty przy zakupie towarów bądź usługę

funkcja kredytowa – wyraża się w odroczonym terminie płatności należności za zakupione towary lub usługi od daty oznaczonej na

wekslu. Tym samym dłużnikowi zostaje udzielony przez wierzyciela „kredyt kupiecki”.

funkcja obiegowa – związana jest z możliwością nieograniczonego przenoszenia praw wekslowych z jednej osoby na drugą za

pomocą indosu.

funkcja gwarancyjna – polega na zabezpieczenie zapłaty weksla przez wszystkie osoby na nim podpisane.

funkcja refinansowa – wyraża się w możliwości złożenia weksla w banku do dyskonta, czyli do wykupienia go przez bank przed

terminem płatności.

Terminy płatności weksla:

za okazaniem

w pewien czas po okazaniu

w pewien czas po dacie

w oznaczonym dniu

Przeniesienie praw z weksla:

poprzez indos

w drodze przelewu wierzytelności

przez dziedziczenie

przez samo wręczenie

POLECENIE WYPŁATY

Polecenie wypłaty - to najtańsza, najszybsza i najprostsza forma rozliczenia transakcji w handlu zagranicznym. Jest to otrzymana od banku

(zagranicznego lub krajowego) lub skierowana do banku (zagranicznego lub krajowego) instrukcja płatnicza dotycząca wypłacenia określonej

kwoty pieniężnej na rzecz wskazanego beneficjenta. Przekazy realizowane są za pomocą międzynarodowego systemu łączności bankowej

SWIFT.

Rodzaje przekazów:

importowe (polecenie wypłaty za granicę) – wystawione przez bank zgodnie z dyspozycją zleceniodawcy i skierowane do banku

zagranicznego w celu uznania rachunku lub wypłacenia określonej kwoty beneficjentowi

eksportowe (polecenie wypłaty z zagranicy) - otrzymane przez Bank z banku zagranicznego w celu uznania wskazanego rachunku lub

wypłacenie określonej kwoty beneficjentowi

nieuwarunkowane zawierające konieczność dokonania wypłaty na rzecz beneficjenta bez warunków dodatkowych

Dr. Ewa Feder – Sempach

Seminarium licencjackie

Pytania egzaminacyjne

uwarunkowane uzależniające dokonanie wypłaty na rzecz beneficjenta od spełnienia przez niego warunków określonych przez

zleceniodawcę w poleceniu wypłaty

Korzyści:

niski koszt realizacji

krótki czas realizacji

eliminacja zagrożeń związanych z płatnościami gotówkowymi

PŁATNOŚĆ W RACHUNKU OTWARTYM

Płatność w rachunku otwartym (open account) polega na tym, że eksporter przesyła towar wraz z dokumentami bezpośrednio importerowi,

który w określonym czasie (30 – 90 dni od daty wystawienia faktury) płaci za towar. Wiąże się to z udzielenie importerowi tzw. kredytu

kupieckiego.

Forma ta jest bardzo korzystna dla importera, ponieważ płaci on za towar dopiero po jego otrzymaniu, czyli nie ponosi ryzyka związanego z

jego zniszczeniem, niewłaściwą ilością bądź jakością. Z punktu widzenia eksportera forma ta naraża go na duże ryzyko braku zapłaty.

Podstawą dokonywania płatności w rachunku otwartym jest umowa sprzedaży zawarta pomiędzy eksporterem i importerem, która określa

termin płatności za poszczególne towary, sposób jej przekazania oraz tzw. limit kredytowy.

Płatność w rachunku otwartym jest stosowana w handlu zagranicznym wtedy, gdy eksporter ma pełne zaufanie do importera, a sytuacja

ekonomiczno – polityczna w kraju importera jest stabilna. Należy dodać, że oferowanie kredytu kupieckiego i płatność w rachunku otwartym

zwiększa konkurencyjność eksportera na rynku, a także ułatwia nawiązywanie trwałych relacji handlowych.

... zobacz całą notatkę

Komentarze użytkowników (0)