Fragment notatki:

...Finanse przedsiębiorstw - to zjawisko ekonomiczne wyrażone w pieniądzu, które z jednej strony służą gromadzeniu, a z drugiej strony wydatkowaniu środków pieniężnych na cele przedsiębiorstwa. Musza się kierować gospodarnością i dążyć do max.zysku.

Cel:

- maksymalizacja wartości rynkowej;

- maksymalizacja dochodów właścicieli;

- maksymalizacja zysku następuje przy jednoczesnym zachowaniu płynności finansowej. Utrata płynności prowadzi do utraty wiarygodności i w konsekwencji do upadłości przedsiębiorstwa.

Występują podmiotu, takie jak: NBP, jednostki budżetowe, które nie realizują tego celu – spełniają one cel społeczny nie rynkowy.

Celem przedsiębiorstwa w dłuższym okresie czasu jest maksymalizacja dochodu właścicieli przy ustalonym ryzyku, natomiast w krótkim okresie czasu celem jest utrzymanie płynności finansowej. ...

Kiedy przedsiębiorstwo powinno korzystać z factoringu?

ma zawarte stałe umowy handlowe z kontrahentami

nie dysponuje zabezpieczeniem wystarczającym do uzyskania kredytu w banku

ma nierównomiernie rozłożone w czasie zapotrzebowanie na środki pieniężne

ponosi wysokie koszty kredytów kupieckich

pragnie mieć szybki dostęp do środków pieniężnych

Korzyści płynące z zastosowania factoringu?

szybkie uzyskanie środkow pieniężnych za sprzedane towary i usługi, tj. praktycznie natychmiast po złozeniu fatury u faktora i możliwość zaangażowania peniadzy biezącą działalność bądź też wsparcie nowych przedsięwzięć mżlwiość natychmiastowego właczenia środków pieniężnych do obrotu gospodarczego

łatwiej pzewidzeć przepływy pieniężne...

FINANSE PRZEDSIĘBIORSTW

Wykład 1, 03.02.2009

Finanse przedsiębiorstw - to zjawisko ekonomiczne wyrażone w pieniądzu, które z jednej strony służą gromadzeniu, a z drugiej strony wydatkowaniu środków pieniężnych na cele przedsiębiorstwa. Musza się kierować gospodarnością i dążyć do max.zysku.

Cel: - maksymalizacja wartości rynkowej;

- maksymalizacja dochodów właścicieli;

- maksymalizacja zysku następuje przy jednoczesnym zachowaniu płynności finansowej. Utrata płynności prowadzi do utraty wiarygodności i w konsekwencji do upadłości przedsiębiorstwa. Występują podmiotu, takie jak: NBP, jednostki budżetowe, które nie realizują tego celu - spełniają one cel społeczny nie rynkowy. Celem przedsiębiorstwa w dłuższym okresie czasu jest maksymalizacja dochodu właścicieli przy ustalonym ryzyku, natomiast w krótkim okresie czasu celem jest utrzymanie płynności finansowej. Zarządzanie finansami przedsiębiorstw - polega na podejmowaniu decyzji w zakresie gromadzenia i rozdysponowania środków pieniężnych w celu maksymalizacji dochodów właścicieli.

Każda decyzja w przedsiębiorstwie obarczona jest ryzykiem. Rozróżniamy :

ryzyko operacyjne, tzw. ryzyko samoistne, związane z ryzykiem; nie da się przed nim w 100% zabezpieczyć; rodzi się wraz z rozpoczęciem działalności przedsiębiorstwa.

ryzyko finansowe - powstaje z woli i decyzji właścicieli, zarządzających. Jeżeli w firmie nie ma kapitału obcego to nie ma też ryzyka finansowego. Ponosząc to ryzyko podmiot ma określone działania:

- Motyw(sytuacja 1) - za mały kapitał własny w firmie

- motyw (sytuacja 2) - odwrotna sytuacja, mamy pieniądze, ale wolimy wprowadzić kapitał obcy ( jest on tu preferowanym źródłem finansowania; dywersyfikacja ryzyka - - ponieważ rozkładamy go na dwa podmioty!)

Kapitał obcy jest tańszy niż kapitał własny, odsetki wchodzą w koszt uzyskania przychodu.

Wykład 2, 3.10.2009

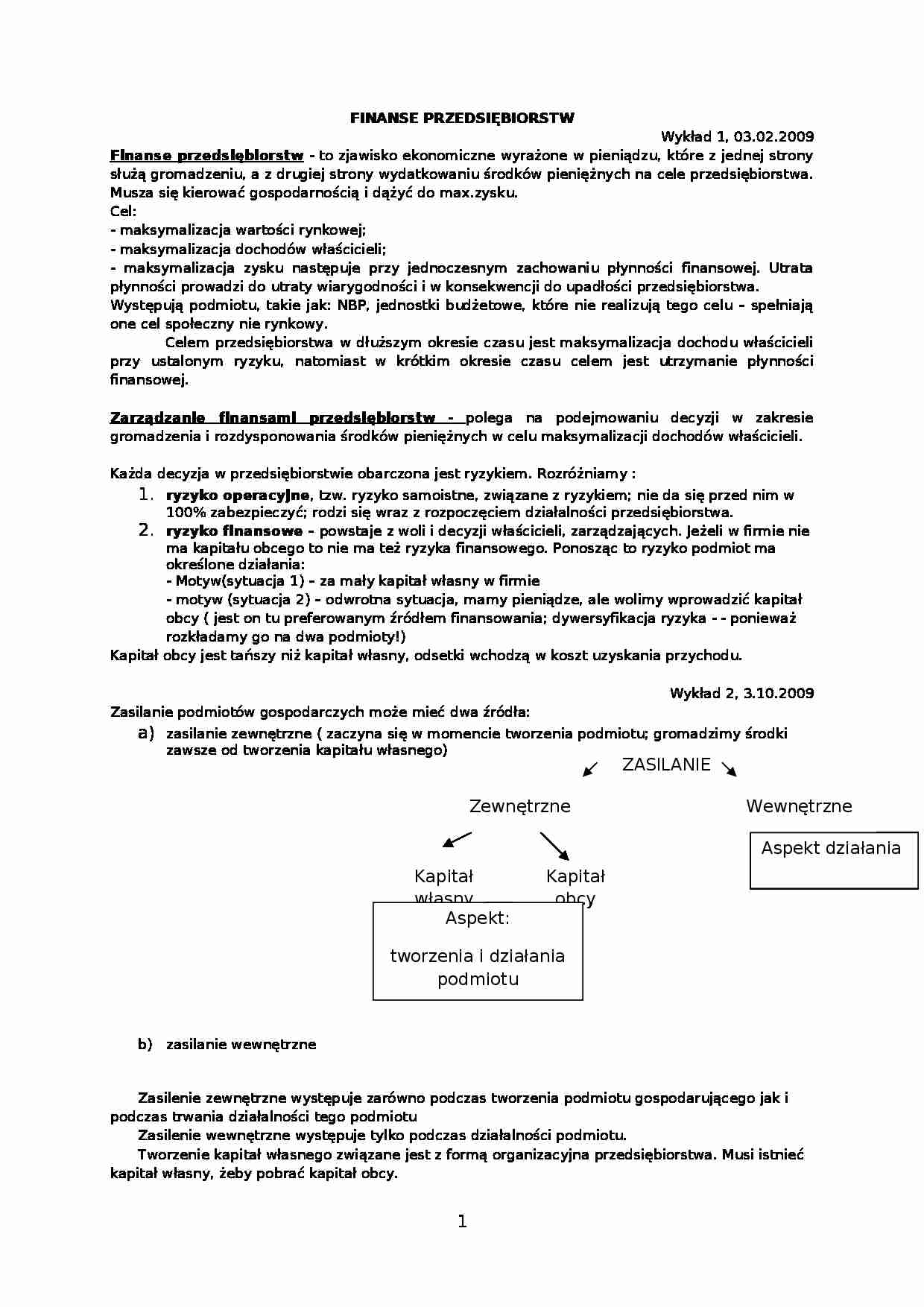

Zasilanie podmiotów gospodarczych może mieć dwa źródła:

(…)

… podatków)

Cena akcji i dźwignia finansowa(bez podatków)

Teoria tradycyjna mieści się pomiędzy dwiema omówionymi podejściami ekstremalnymi. W przypadku umiarkowanego wykorzystania dźwigni finansowej, średni ważony koszt kapitału firmy ulega zmniejszeniu, co powoduje wzrost wartości rynkowej przedsiębiorstwa. Jednak po osiągnięciu punktu, w którym korzyści wynikające z wykorzystania dźwigni finansowej…

… wysokie zadłużenie zwiększa ryzyko oraz potencjalne zagrożenie upadłością. Z drugiej jednak strony niekorzystne jest także zbytnie rozbudowanie kapitału własnego, pozbawia to bowiem firmę możliwości czerpania pełnych korzyści z efektu dźwigni finansowej, a średni ważony koszt kapitału staje się nieracjonalnie wysoki. Dlatego też jednym z ważniejszych zadań w firmie jest dobór odpowiednich proporcji…

… opodatkowania podatkiem dochodowym. W rezultacie faktyczny koszt kredytu jest niższy od wysokości oprocentowania o tzw. osłonę podatkową.

Rzeczywisty koszt kredytu bankowego określa formuła

KD=r*(1-T)

Kd- Rzeczywisty koszt kredytu bankowego

r- Roczna nominalna stopa procentowa kredytu bankowego T- stopa podatku dochodowego

Koszt kapitału uzyskanego poprzez emisję obligacji

Przedsiębiorstwo chcąc kreślić koszt…

… dla przedsiębiorstwa

Kredyt obrotowy zaciągany jest na bieżącą działalność podmiotu gospodarczego. Zwykle cel nie jest określony dokładnie, mimo że jest on łatwy do zdefiniowania. Pozwala to zapewnienia sobie „furtki”, która pozwala kredyt podzielić na różne cele, w zależności od aktualnych potrzeb. Zdefiniowanie celu uniemożliwia wykorzystania tego kredytu na kilka różnych wydatków.

Kredyt inwestycyjny zaciągany…

… od kondycji finansowej podmiotu gospodarczego. Wady:

ograniczona dostępność - ograniczona zdolność kredytowania banków (łączenie się banków w konsorcja w celu udzielenia większych pożyczek)

konieczność realizacji celu - przy kredycie obrotowym cel stawia się najczęściej bardzo szeroki, odwrotnie przy kredycie inwestycyjnym, ponadto brak możliwość zmiany tego celu

koszt kredytu - poprzez wzrastający koszt…

… kształtowania się w przeszłości tzw. rynkowej stopy zwrotu, która określana jest na podstawie analizy zmian cen akcji notowanych na rynku, czyli na podstawie wskaźnika giełdowego.

Koszt kredytu bankowego

Zaciągając kredyt przedsiębiorstwo musi obliczyć rzeczywisty koszt tego kapitału. Koszt długu (zaciągniętego kredytu) obciąża koszty działalności przedsiębiorstwa, zmniejszając jednocześnie podstawę…

… tego kapitału musi pamiętać o uwzględnieniu kosztu emisji i obsługi

Algebraicznie można to przedstawić w postaci

f- koszt emisji

It- oprocentowanie obligacji w okresie t

Pn- cena wykupu obligacji (cena nominalna)

T- stawka podatku dochodowego

Kd- faktyczny koszt długu

t- kolejne okresy wypłat oprocentowania

n- liczba okresów pozostająca do wykupu

Średnioważony koszt kapitału

WACC używany jest jako stopa…

… między stronami umowy factoringowej

z punktu widzenia factoranta jest to usluga droga, ystępują bowiem koszty:

wysokie odsetki dyskontowe ( stopa dyskonta przekracza z reguły stopę % kredytu bankowego usług świadczonych przez faktora) tzw. prowizja del credere - opłata za przejęcie przez faktora ryzyka ( 1-4% kwoty wierzytelności)

Sekurytyzacja należności

Sekurytyzacja należności czyli emisja papierów dłużnych…

... zobacz całą notatkę

Komentarze użytkowników (0)